Как определять зоны поддержки и сопротивления

Поддержка и сопротивление — два основных элемента, которые используются в анализе ценовых паттернов. Эти два инструмента нам крайне пригодятся в работе с ценовыми паттернами.

Многие люди вообще потерялись и используют термин «поддержка» там, где имеется в виду «сопротивление» и наоборот. Как тут можно запутаться, шут его знает. На самом же деле эти уровни — просто зоны на графике, где высока вероятность того, что текущий тренд может, как минимум, притормозить.

Поддержка и сопротивление

В легендарной книге «Technical Analysis of Stock Trends» авторов Edwards и Magee (эпический труд, выдержавший 9 переизданий, который читают на Wall Street со времен 2 Мировой, прим. Бингуру), поддержка определяется следующим образом:

Сила на покупку (реальная или потенциальная), с достаточным объемом, что позволяет временно остановить падение цены

В свою очередь, сопротивление:

Сила на продажу (реальная или потенциальная), с достаточным объемом, которая позволяет выполнить все заявки на покупку и, тем самым, затормозить движение цены вверх

Другими словами, зона поддержки — это зона, где концентрируется спрос, а зона сопротивления — где резвится предложение. Слово «концентрация» выделено, поскольку предложение и спрос всегда находятся в балансе. И лишь тогда, когда покупатели более активны, нежели продавцы, или наоборот, именно тогда и формируются тренды.

Если покупатели накидались ноотропов и более активны, нежели продавцы, они продолжают наращивать свои заявки до тех пор, пока не купят все, что им нужно. С другой стороны, если продавцы волнуются, они захотят закрыть все позиции на упавших ценах и общий ценовой уровень обвалится.

Следовательно, поддержка — это временный пол для цены, а сопротивление — временный потолок

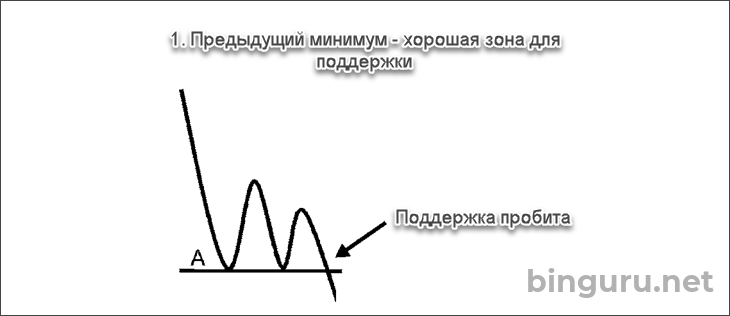

Вначале на рис. 3-1 цена падает. Она находит дно на уровне А и затем идет вверх. Далее опять падает к А и снова откатывается. Так что А становится зоной поддержки.

Таким образом мы получаем наш первый принцип анализа поддержки/сопротивления:

Потенциальный уровень поддержки или сопротивления — это предыдущий максимум или минимум

Когда цена в третий раз падает к А, то продолжает свое движение или, другими словами, пробивает поддержку. Соответственно, чтобы определить потенциальное сопротивление, надо смотреть на предыдущие минимумы, а для сопротивления — максимумы.

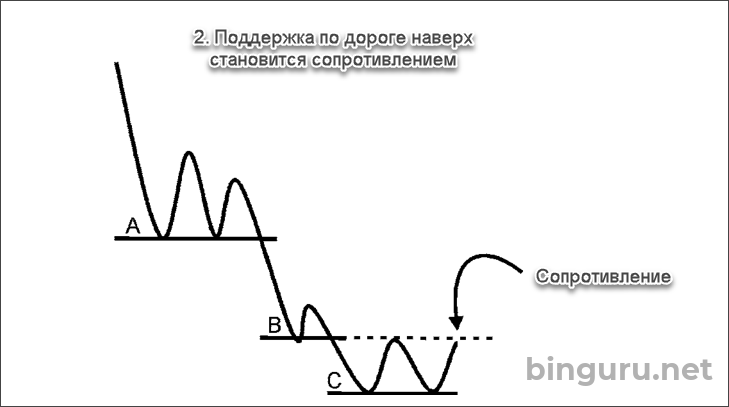

На рис. 3-2 у нас более продвинутый пример. Теперь цена нашла временную поддержку в зоне B. При этом C тоже неплохая зона поддержки, но цена, в итоге, разворачивается к зоне B.

Отсюда наш второй принцип:

Поддержка превращается в сопротивление, когда цена идет вверх

В строительстве пол — это буквально поддержка, но если вы упали сквозь него, пол станет сопротивлением — читай, потолком.

Почему, кстати, поддержка и сопротивление постоянно меняются ролями, им что, нечего делать? За это поблагодарим увлекательную рыночную психологию. Дело тут вот в чем. Никто, на самом-то деле, не любит принимать потери. В результате, многие люди пытаются избавиться от мерзкого чувства потери, выходя из сделки пораньше.

Другие же тянут и тянут и тянут вплоть до момента, пока цена не вернется туда, где актив и был куплен. Теперь наши погорельцы могут тут же актив продать и зафиксировать ничью. Создавая тем самым предложение, достаточное для того, чтобы затормозить рост цены.

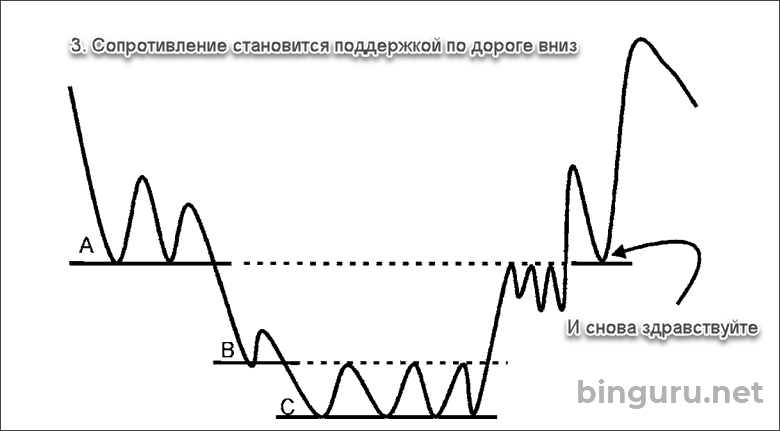

Наконец, на рис. 3-3 мы также видим, как цена пробивает сопротивления на B и A (бывший уровень поддержки). Далее цена находит поддержку опять… у А, дело житейское.

Отсюда наш третий принцип:

Сопротивление превращается в поддержку, когда цена идет вниз

Как определить потенциальные поддержку и сопротивление

1. Предыдущие минимумы и максимумы

Мы уже разобрались, что предыдущие максимумы и минимумы выступают в качестве потенциальных уровней поддержки или сопротивления. Максимумы, вообще, чрезвычайно важны, потому что на них постоянно пялятся многие участники рынка, что входят в рынок либо на самом максимуме, либо рядом с ним.

Когда же цена падает, то человеческая психология — штука забавная. Народ не принимает убыток и не закрывает позицию, а продолжает ее держать и держать, поскольку так, психологически, менее больно. Чем когда ты позицию закрыл и полностью осознал — деньги потеряны и пора возвращаться на завод, и то если возьмут.

Соответственно, когда цена возвращается к предыдущему максимуму, купившие на этом уровне испытывают непреодолимое желание закрыть позицию и выйти в ноль, и начинают свои позиции судорожно закрывать. Те же, кто купил на уровнях ниже, обычно желают получить прибыль на старом максимуме, ибо он им психологически понятен.

Любые же цены выше максимума кажутся потенциальным покупателям чрезмерно дорогими, народ куксится и, банально, сваливает с такого рынка.

Когда цена разгоняется и падает к предыдущему минимуму, эти низкие цены начинают привлекать покупателей. В конце-концов, они прощелкали первый возврат цены к этому уровню и теперь благодарны за новый шанс.

По той же причине продавцы крайне неохотно расстаются со своими пожитками при возвращении цены к предыдущему минимуму, ведь они уже видели откат от него раньше! И поэтому думают, «почему бы цене не отскочить еще раз»?

На графике 3-1 мы видим цену на сахар в 2002-2003 годах (фьючерсы на сахар на бирже CME, прим. Бингуру). Обратите внимание, насколько предыдущие максимумы и минимумы образовали отличные зоны поддержки/сопротивления для будущей торговли.

К сожалению, нет способа заранее определить, какой уровень станет поддержкой, а какой-сопротивлением, а равно как уверенно сказать, что он сработает, как нам хочется.

Вот почему любые уровни — это лишь зоны интереса, в которых мы ожидаем потенциальный, временный разворот. Соответственно, нам понадобится помощь других индикаторов, скажем, осцилляторов, к чему мы вернемся позже.

2. Магия круглых чисел

Поддержка и сопротивление обожают формироваться вокруг круглых чисел. Причина понятна — все эти 10, 50 и 100 являются простейшими психологическими маркерами, на которых трейдеры обосновывают свои решения.

В 1970х годах индекс Dow Jones Industrial все никак не мог преодолеть уровень 1000. Золото в 1980х и в середине 1990х постоянно тусило около магического уровня в $400 и так далее.

Круглый уровень — это потенциальная разворотная точка, что нам интересна

3. Линии тренда и скользящие средние — это динамические уровни поддержки и сопротивления

Хорошая линия тренда всегда отражает базовый тренд. Одно из простейших правил для определения значимости линии — это то, как часто цена ее касалась либо приближалась к ней. Чем больше, тем лучше.

Если цена постоянно возвращаются к определенному минимуму, этот уровень становится сильной зоной поддержки

Аналогичное правило работает для линий тренда и скользящих средних. Каждый раз, когда цена возвращается к линии тренда или растущей скользящей средней и отскакивает от нее, линия или скользящая становятся динамическим уровнем сопротивление. Аналогичное работает для нисходящих линий и скользящих.

Поэтому, когда цена возвращается к восходящей линии тренда, становится интересным вариант покупки и вариант продажи, если цена касается нисходящей линии или скользящей. При этом под линией или скользящей можно будет поставить отличный стоп-лосс с низким риском.

На графике 3-2 мы видим пример акции Hewlett-Packard, где нисходящая линия тренда выступает как сопротивление. Также обратите внимание на работу устойчивой скользящей средней, такой как MA 200, что усиливает работу зоны сопротивления.

Принцип такой же, как если бы мы строили дом и увеличили толщину крыши. Аналогичный принцип работает, когда скользящая средняя и линия тренда на одном уровне — они банально удваивают силу уровня сопротивления (либо поддержки, если цена идет вверх).

4. Эмоциональные зоны на графике указывают на возможные уровни поддержки/сопротивления

О методе эмоциональных зон мы поговорим в следующих главах, где мы рассмотрим гепы, пинбары, двухбарные и ключевые развороты. Пока что просто запомним, что эмоциональная зона — это место на графике, где цена, идущая по сильному устойчивому тренду, сталкивается с резким, буквально взрывным разворотом на формировании очередной свечи/бара.

Гепы — еще один пример эмоциональных зон. Гепы формируются, когда покупатели или продавцы настолько эмоционально реагируют на новости, что на графике образуется пустое пространство — оно же «геп».

На графике 3-3, из-за выхода неожиданно плохих новостей, цена на сахар аж три раза «гепнулась» вниз. Позже, когда страсти утихли, цена ринулась вверх и попыталась «закрыть» каждый из образованных гепов.

При этом на открытии гепа слева образовалось устойчивое сопротивление. В двух других случаях сопротивление появилось в нижней части гепов. Вообще, гепы — одна из наиболее надежных технических концепций, ибо на них чаще всего образуются поддержка или сопротивление.

На графике 3-4 акции Boeing демонстрируют другую эмоциональную зону. На этот раз, на самом кончике очень длинного бара в начале 2002 года. Кстати обратите внимание, что образовалась сия красота на уровне $50.

Как правило, так бы появилась зона сопротивления в тот момент, когда цена вновь вернулась бы к $50. Однако, осенью 2002 года этот уровень был лихо пробит. И тем не менее, уровень в $50 все равно свое отыграл и послужил разворотной зоной при последующем подходе цены к нему.

Чему нас учит этот пример?

Даже если зона поддержки/сопротивления один раз нарушена, она все еще может отработать в будущем

5. Пропорциональные движения и откаты

Если перефразировать один из законов динамики, то выяснится, что на каждое действие есть противодействие. Цены, что формируются на финансовых рынках, отражают ничто иное, как психологию толпы в движении, поэтому к ним законы динамики относятся в полной мере.

В результате:

Именно смену эмоционального состояния толпы мы часто и наблюдаем в пропорциональных ценовых движениях.

Пожалуй, самый известный принцип пропорции называется правилом 50%. К примеру, многие медвежьи рынки, если следить за ними через индекс DJIA, теряли половину своей стоимости.

В 1901-1903, 1907, 1919-1921, 1937-1938 рынки падали на 46, 49, 47 и 50%, соответственно. Первый этап медвежьего падения рынка в 1929-1932 году закончился в октябре 1929 года на уровне 195 — это была ровно половина от сентябрьского максимума. Прохождение половины цены нередко выступает в качестве зоны балансировки, нередко намекая на дальнейшее движение цены либо о ее предстоящем, важном развороте.

К примеру, между 1970 и 1973 годами рынок вырос с 628 до 1067. Промежуточной цифрой был уровень 848 — практически тот же самый уровень, на котором закончился первый этап медвежьего рынка в 1973-1974 годах.

Аналогичным образом, растущие рынки часто сталкиваются с сопротивлением после того, как удвоились с предыдущего минимума. К примеру, первое бычье движение с 40 до 81 в 1932-1937 годах было, как видите, удвоением.

В свою очередь, показатель в 50% включает в себя коррекцию (откат) в 1/3 и 2/3, описанных в главе 2, «Три базовые концепции технического анализа», где мы обсуждали максимумы и минимумы. Эти пропорции в рынке встречаются постоянно и также работают как поддержка или сопротивление (далее п/с).

Графики, основанные на подобных пропорциях, помогают найти п/с, поскольку движение в таких коррекциях легко спрогнозировать. Мало того, они еще и происходят достаточно часто, что позволяет находить потенциальные разворотные зоны как на максимумах, так и на минимумах.

Однако, помните, что технический анализ — это искусство вероятностей, а не магазин с гарантированными плюшками. Поэтому такие вот прогнозы на коррекциях нельзя использовать сами по себе — им понадобится помощь.

Когда мы используем вот эти няшные пропорции, всегда важно оценить, насколько происходящее соотносится с предыдущими уровнями поддержки и сопротивления. Если да, то шансы для уровня развернуть цену существенно возрастают, равно как и шансы, что этот уровень станет временным препятствием для цены.

Когда же цена выстреливает до рекордных максимумов, самое разумное — продлить ее с помощью линии тренда. И вот там, где линия тренда пересекается с пропорциональным уровнем, может быть зона потенциального разворота. Зона отличная и крайне нам интересная.

Вообще, тестирование вам продемонстрирует, что у каждого актива есть свой характер — поэтому некоторые валютные пары и акции лучше отзываются на такой метод, а некоторые не очень.

На графике 3-5 для Dollar General мы видим примеры коррекций 33% (1/3), 66% (2/3) и 50%. Скажем, падение с А до B это 100% всего движения. Чтобы определить потенциальные зоны сопротивления для будущих откатов, разумно отслеживать именно эти пропорциональные уровни. И как видим, рост закончился в зоне С (коррекция 50%), а завершение в зоне D соответствует коррекции в 66% от нашего основного, 100% движения.

Клево? Да (нет, не знаю, выберите свой вариант).

Вспоминая про коррекции мы тут же переходим к итальянскому макароннику Леонардо Фибоначчи, что ел пиццу в 13 веке и которого любят многие технари. Он там недолго тужился и придумал такую последовательность, в которой каждое новое число — это сумма двух предыдущих в последовательности. То есть 5 + 8 = 13, 8 + 13 = 21 и так далее, вы поняли.

И эта последовательность интересна тем, что уже столетиями используется как подсказка для будущих пропорциональных движений. К примеру, каждое число в последовательности составляет 61.8% от следующего числа, 38.2% от числа после этого и так далее.

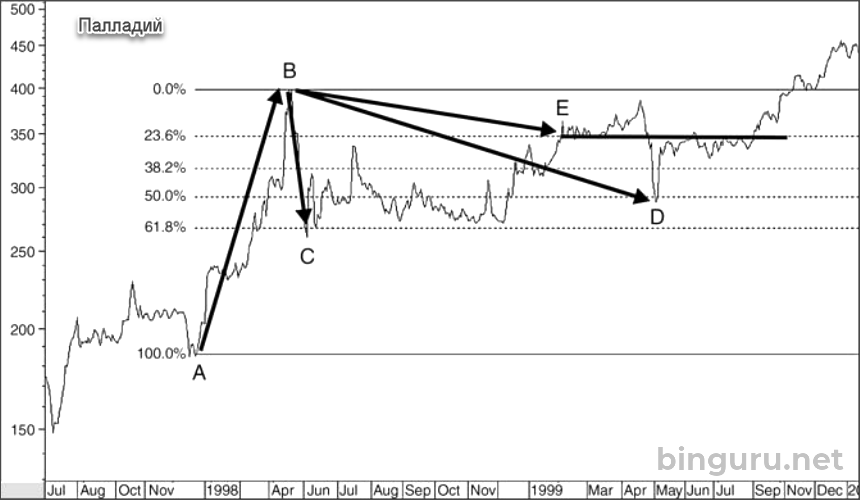

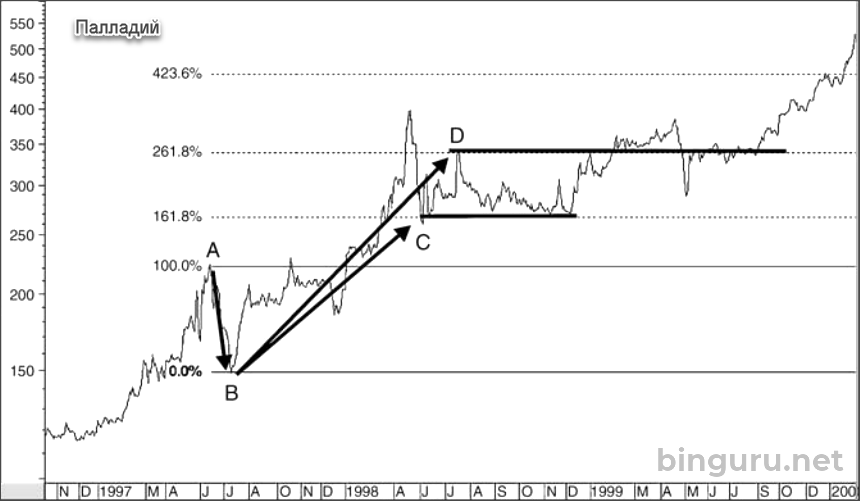

Теперь давайте заценим на следующих графиках для Палладия, насколько макаронник был прав.

На графике 3-6 ниже мы видим мощный тренд в 1997-1998 годах, что формирует 100% движение.

Уровни BC и BD стали уровнями поддержки на коррекции 61.8% и 50%. Также обратите внимание, как 61.8 стал уровнем поддержки, который работал весь 1998 год. Кроме того, уровень 23.6 (это одно число фибоначчи, разделенное на два следующих в последовательности) стал разворотным в 1998 и 1999 годах, что выделено красивой жирной линией, начиная с точки E.

Наконец, на графике 3-7 используется такой же принцип пропорций и коррекций. В данном случае, движение AB принимается за 100%, а линии нарисованы по пропорциям Фибоначчи. В нашем случае, следующей значимой цифрой разделенной на текущее значение становится 1.61, далее 2.61 и тому подобное. Как видим, значения в 161.8 и 261.8% становятся ключевыми разворотными точками, что сладенько отработают в будущем.

И, конечно, не забываем, что наколотая пицца в 13 веке — это хорошо, но эти пропорции ничего не гарантируют. Они просто дают место, где можно ожидать чего-то интересненького и не более того.

Как определить значимость зон поддержки или сопротивления: правила

1. Чем больше активность в зоне, тем выше ее значимость

Тут все понятно даже альбатросу. Если целая куча людей покупает или продает на конкретном ценовом уровне, значит этот уровень для них — важен. Очень важен.

Мало того, наша психика так устроена, что:

Мы склонны запоминать значимые для нас события

Покупатели, как мы уже поняли, любят выходить в безубыток. Продавцы же могут заранее закупиться пониже и вспомнить, что цены ранее тусили на этом уровне сопротивления. Соответственно, именно на этот уровень они и будут смотреть, чтобы зафиксировать свои прибыли.

2. Чем больше скорость и продолжительность предыдущего движения, тем лучше уровни

Когда цена пытается пробиться через уровень сопротивления, это напоминает действия твоего пьяного папки, что ломится через входные двери. Если он разгонится с расстояния в метров 10, импульс его движения будет весьма силен и хлипкая дверка в твоей хрущевке явно не устоит. Если же он будет набирать скорость прямо от ближайшего магазина, где барыжат паленой водкой, то добежав до двери выдохнется и развалится, без сил, прямо на пороге.

При этом дверь-то остается одинаковой! Ничего ведь не поменялось. Ее качества, ее «сопротивление» осталось без изменений. А вот что поменялось — так это скорость того, кто хотел пробиться внутрь.

Такой же принцип актуален и для рынков, что являют собой отражение человеческой психологии. Длинный, медленный, долгий подъем — это долгий бег от пивнухи, а уровень сопротивления будет крепкой дверью. И чем длиннее каждый разгон цены, тем менее крепкая дверка (уровень поддержки или сопротивления) понадобится, чтобы сие задержать.

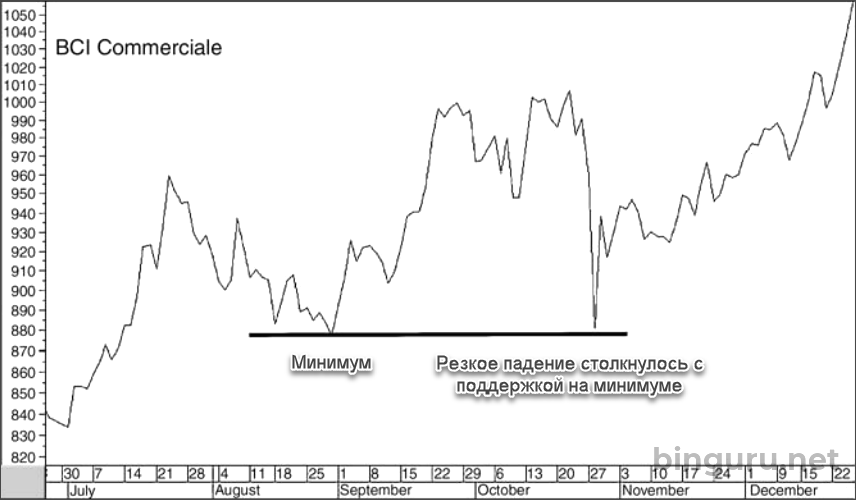

Заценим на графике 3-8 акции BCI Commerciale. Как видим, цена падает до минимума в августе и далее начинает разгон. Однако, в конце октября начинается падение, чрезвычайно крутое, продолжительное (по пунктам) и резкое. В результате, к моменту падения на уровень 880 цена уже полностью выдохлась, а продавцы никак не могут пробиться через эту дверь ниже.

И что мы видим: цена дальше уходит уже плавным, стабильным ростом — дверь не просто устояла, она еще и дала сдачи.

На графике 3-9 взглянем цену на золото. В январе 1986 года был клевый максимум, после чего цена откатилась. Далее начинается достаточно бодренький и продолжительный подъем, цена выдыхается и опять падает.

Наконец, в конце июля, цене таки удается пробиться, но уже куда более плавным, методичным и спокойным движением, без резких разгонов, бьющих по дыхалке.

В результате, дверь была легко побеждена — покупатели не были истощены, они подбирались к двери медленно, засучивая рукава и поэтому им удалось то, что не удалось в марте.

3. Оцените прошедшее время

Третье правило, позволяющее оценить потенциал уровня поддержки и сопротивления — это изучить, сколько времени прошло между образованием предыдущего уровня и нынешнего. Зависит от это характеристик выбранного рынка, как такового.

Например, уровень поддержки, которому 6 месяцев куда более актуален, нежели 10- или 20-летний уровень. Хотя, конечно, раз за разом поражаешься, насколько один и тот же уровень поддержки или сопротивления может быть «рабочим», раз за разом, даже если проходят годы и поколения.

Итоги

- Поддержка и сопротивление — это просто зоны концентрации спроса и предложения, позволяющие затормозить цену, хотя бы временно.

- Это не сигналы на покупку или продажу. Это зоны, где умный трейдер будет ожидать разворот. Эти зоны всегда надо дополнять другими инструментами.

- Потенциальные зоны поддержки и сопротивления формируются на предыдущих максимумах и минимумах, на круглых числах, зонах тренда и скользящих средних. На эмоциональных зонах и уровнях коррекции, таких как уровни Фибоначчи.

- Значимость зон поддержки и сопротивления зависит от активности участников рынка на этих уровнях, скорости и продолжительности движения, а также того, сколько времени прошло с момента образования предыдущей зоны.

Цьом, идем дальше.