Теория Доу

Чтобы разобраться в сути не просто технического анализа — а анализа рынков в целом, нам нужно найти… первоисточник. И копнуть придется далеко. Нам придется вернутся на более чем 100 лет назад, когда была создана теория Доу. Именно она определяет технический — и фундаментальный — анализ, каким мы его знаем и используем сейчас.

Теория Доу, как таковая, была сформулировала Чарльзом Доу в своей редакторской колонке, которая выходила в основанном им журнале Wall Street Journal с 1900 по 1902 год. Доу был блестящий журналист. Он описывал структуру рынка акций и то, как его можно использовать для определения состояния экономики всей страны.

Доу скончался молодым, в 1902 году. Его теория, в завершенном виде, никогда не публиковалась. Этим занялись последователи Доу, что оформили ее в нескольких своих работах. Среди них был Вильям Гамильтон (William P. Hamilton ), Роберт Риа (Robert Rhea), Джорж Шефер (George Schaefer) и Ричард Рассел (Richard Russell).

Интересна личность самого Чарльза Доу. Основатель компании Dow Jones и журнала The Wall Street Journal, он родился в простой… фермерской семье. Не имея специального образования, Доу несколько лет работал репортером и редактором в провинциальных газетах и журналах.

В одной из газет Доу поручили писать о различных исторических событиях. Так, постепенно, он стал изучать различные экономические явления прошлого, что влияли на настоящее.

Исследования Доу поражали своей глубиной и детализацией. Начальство заметило его труды и Доу стал тесно взаимодействовать с банкирами и биржевыми трейдерами для написания все более значимых журналистских расследований. Так Доу узнал изнанку финансового мира. Банкиры и промышленники за стаканчиком виски были весьма откровенны и делились своими секретами, ну а Доу все это старательно записывал.

Затем он переехал в Нью-Йорк и познакомился с Эдвардом Девисом Джонсом — другим журналистом. Так родилась компания «Доу Джонс», оттуда же пошел и ныне всемирно известный «индекс Доу Джонса». В 1889 году на свет появилось первое издание знаменитого журнала Wall Street Journal.

Чарльз Доу прошел тот путь, что всегда вдохновлял меня лично. Из самых низов, будучи обычным провинциальным репортером, что писал о домохозяйках, он основал самый известный в мире финансовый журнал, а его теория легла в основу современного технического анализа, используемого трейдерами всей планеты. Я тоже так хочу и кто знает, возможно, когда-нибудь создам свой трейдерский проект, что войдет в века или, по крайней мере, в историю моего этажа. Ну а бингуру для разминки (мечтать не вредно, я знаю).

Короче говоря, почти вся основа технического анализа — это теория Доу. Именно ее изучают абсолютно все трейдеры, прежде чем попадают на Уолл Стрит. Ее знает каждый трейдер, банкир и инвестиционный менеджер в мире, без исключения. Это базис.

Рынок учитывает все

Это первое, что нужно усвоить. По мнению Доу, в цене актива уже заложена вся необходимая информация о прошлом, настоящем и даже будущем.

Эмоции, инфляции, данные об учетных ставках, все это уже заложено в ценах, заранее. Кроме, конечно, даже теоретически недоступных данных вроде точной даты нового землетрясения. Но даже риск этого чрезвычайного события тоже заложен в рыночных ценах.

Все это не означает, что участники рынка могут гарантированно прогнозировать будущие события. В действительности, в рыночных ценах просто заключены все факторы, что на них влияют и могут повлиять в будущем. По мере того, как ситуация и рыночные риски меняются, изменяется и сам рынок, реагируя на новую информацию.

Сейчас каждый трейдер знает, что рынок учитывает все. Однако, во времена Доу такая идея была революционной. Сама мысль о том, что для анализа графика нужен только… график, была настоящим прорывом.

Теория основана на цене, однако, Доу говорил о рынке в целом, а не о ценах конкретных активов, будь-то акции или валютные пары. Под них теорию адаптировали уже его последователи.

В отношении всего рынка, по теории Доу необходимо смотреть за движением главных рыночных индексов. Если они идут в тренде, то влияют на настроение инвесторов. Заложены в теорию и некоторые фундаментальные концепции, учитывающие оценку финансового состояния компаний, что важно при торговле акциями.

Итак, первый вывод — рынок учитывает все и дает предостаточно подсказок, по которым можно понять его дальнейшее движение.

Три тренда

Анализ трендов — следующий этап теории Доу. Когда рынок движется в определенном направлении, он никогда не делает это прямой красивой линией.

Рынок всегда движется так:

- новая вершина;

- откат;

- новая вершина.

За откатом следует новое максимальное значение, новый откат и так пока тренд не поменяется.

В результате, любой тренд можно разложить на несколько этапов. У каждого этапа будет свое максимальное и минимальное значение.

Если тренд идет вверх, то каждое максимальное значение будет больше предыдущего. Аналогично и для нисходящего тренда, где каждый минимум обновляет предыдущее минимальное значение.

По теории Доу существует 3 типа трендов:

- основной;

- второстепенный;

- незначительный.

Основной тренд длится более года. Второстепенный — от 3 недель до 3 месяцев, причем зачастую он может идти против общего тренда. Незначительный тренд длится до трех недель и, как правило, идет в рамках общего тренда.

Основной тренд

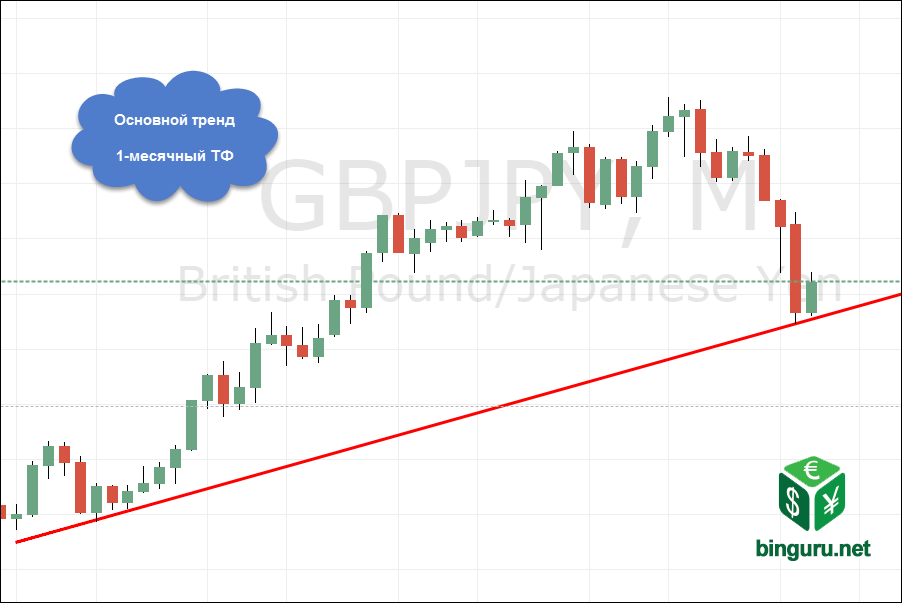

Это ключевое движение рынка. Для его определения необходимо на графике открыть таймфрейм побольше, скажем, месячный или недельный. Этот глобальный тренд, в конечном итоге, влияет на все, в том числе на второстепенный и незначительный тренды.

По теории Доу глобальный тренд длится 1-3 года что, впрочем, может меняться. Для скриншота ниже мы переходим на 1-месячный ТФ и рисуем линию тренда.

Основной тренд остается в силе, пока не будет четких указаний на его завершение. Одним из таких указаний может быть, например, закрытие рынка ниже предыдущего максимума.

Второстепенный тренд

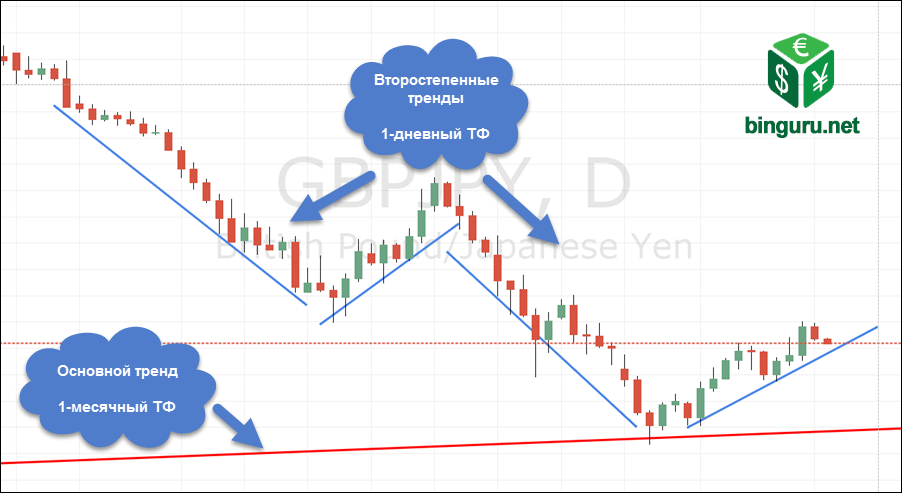

Рынок движется в направлении основного тренда. Второстепенный же тренд, как правило, идет против основного тренда либо как коррекция к нему.

Вот так основной тренд может идти вверх, а второстепенные тренды — вниз. В данном случае, мы переходим на 1-дневный ТФ и рисуем второстепенные линии трендов. Как видите, в точности по теории они идут против основного тренда.

По теории Доу, второстепенные тренды длятся от 3 недель до 3 месяцев, а откат против основного тренда длится от 30 до 60% от его движения.

Также второстепенный тренд обычно куда более волатильный, нежели основной.

Незначительный тренд

В теории, это движение рынка продолжительностью до 3 недель. Как правило, представляет собой коррекцию к второстепенному тренду. Для скриншота ниже мы используем ТФ 1 час.

Тренды Доу в краткосрочных — интрадей — сделках

Теория рассчитана, как вы поняли, в первую очередь на фондовый рынок (других во времена Доу не было). Отсюда такие продолжительные периоды: 1-3 года, 1-3 месяца и т. д.

Однако, в тех же бинарных и прочих контрактах, а также в форексе трейдеры, в основном, работают с экспирацией до 1 часа, ждать никто не любит (для длительных периодов есть акции).

Поэтому мы можем используя принцип номер 1 — рынок учитывает все — чтобы адаптировать эти сроки для интрадея. Такая адаптация уже проведена на скриншотах выше, где мы использовали более “мелкие” таймфреймы.

Например:

- основной тренд: 1-месячный ТФ;

- второстепенный тренд: 1-дневный ТФ;

- незначительный тренд: 1-часовой ТФ.

Другой вариант:

- основной тренд: 1-дневный ТФ;

- второстепенный тренд: 1-часовой ТФ;

- незначительный тренд: 15 или 5-минутный ТФ.

Именно так и проводится анализ на графике. Открываете график на 1 дневном ТФ, рисуете линию тренда или канал. Затем на 1 часе, повторяете, и на 15 минутах. Готово — 3 цикла движения цены.

3 фазы рыночного тренда

Согласно теории Доу, у каждого основного тренда есть 3 ключевые фазы:

- фаза накопления (распределения);

- фаза публичного участия;

- фаза паники (реализации).

Рассмотрим мы их на весьма наглядном примере бычьего (восходящего) рынка для акций компании Apple.

Фаза накопления

Это первая фаза, начало восходящего тренда. Именно на этом этапе инвесторы входят в рынок. Как правило, эта фаза начинается по завершению нисходящего тренда. К этому моменту большинство негативных новостей уже учтено рынком, за счет чего инвесторы, несмотря на низкие цены, начинают видеть в активе перспективу.

Безусловно, обнаружить фазу накопления не так просто. Нередко она идет после нисходящего тренда. А он может быть, в свою очередь, просто второстепенным трендом в общем нисходящем тренде. В результате, вместо нового тренда получается лишь временный откат.

С технической точки зрения начало нового тренда всегда сопровождается периодом консолидации. Это когда рынок переходит в боковое движение, а затем начинает демонстрировать тенденцию к повышению.

Подтвердить же новый тренд можно тогда, когда рынок не обновил предыдущие минимумы.

Фаза участия

«Продвинутые» инвесторы входят в рынок на фазе накопления. По их мнению, худшее уже позади. Когда тренд действительно разворачивается, начинается этап публичного участия.

Экономические данные улучшаются, рынок насыщается хорошими новостями (скажем, Apple продемонстрировала хороший рост квартальной прибыли). Чем больше таких новостей, тем больше инвесторов подключается на данной фазе.

Эта фаза самая длительная из всех, она также характеризуется наиболее активным движением. Максимумы постоянно обновляются — именно то, чего и ждали инвесторы.

Фаза реализации (паники)

На этой фазе инвесторы, что зашли на первой фазе накопления, из рынка выходят. А рынок начинает демонстрировать совершенно нелогичное поведение.

Множество инвесторов, очарованные сильнейшим трендом, начинают думать, что он будет всегда и торопятся принять в нем участие. При этом основные участники из него выходят или уже вышли.

В результате, такие инвесторы в азарте покупают на самом пике тренда, незадолго до его впечатляющего падения.

Чтобы определить эту фазу, необходимо внимательно изучать признаки того, что рост рынка завершен. При этом чем активнее рост рынка, тем сильнее будет последующее падение.

Это мы наблюдали недавно на примере китайского фондового рынка — только посмотрите на эту драму с композитным индексом Шанхайской биржи. Миллионы необразованных китайских домохозяек надували фондовый пузырь, который затем впечатляюще лопнул и разорил многих из них.

А вот если бы домохозяйки потрудились изучить теорию Доу, они бы сообразили, что происходит на панической фазе реализации и сберегли бы свои кровные, выгодно продав акции задолго до падения рынка.

Аналогичная история, когда основной тренд медвежий и идет вниз. Ситуация повторяется зеркальным образом, а на этапе реализации нередко формируется самая настоящая паника, когда множество инвесторов сбрасывают свои активы и цена получает последний нисходящий импульс перед ростом.

Рыночные индексы должны подтверждать друг друга

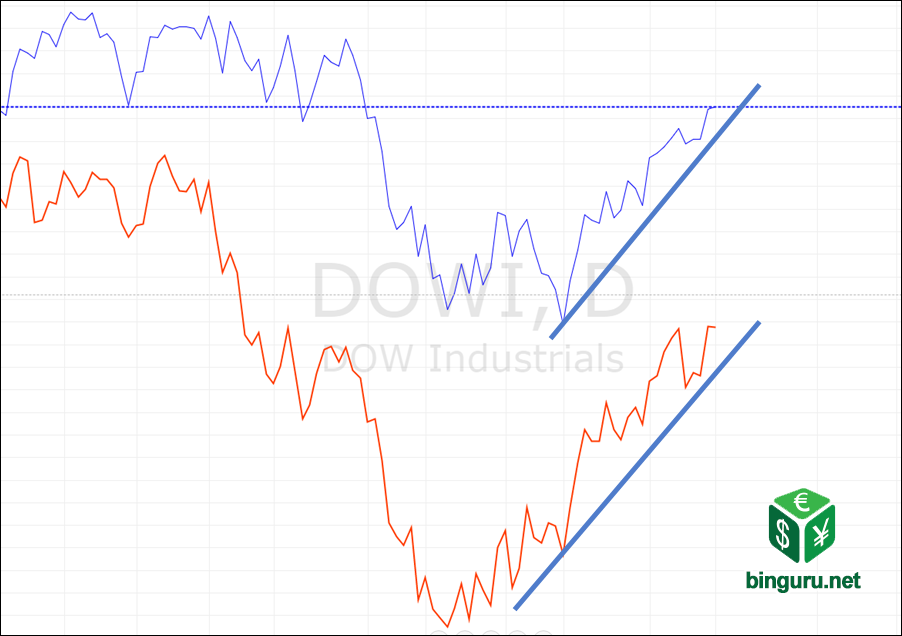

Для рынка акций актуальны два индекса, разработанных Доу:

- промышленный индекс Доу Джонса (Dow Industrials);

- транспортный индекс Доу Джонса (Dow Transportations).

Эти индексы можно считать усредненным показателем цены акций, что в них входят. Скажем, транспортный индекс Доу Джонса учитывает цены акций 20 компаний.

Согласно теории Доу, общее настроение рынка должно подтверждаться совпадающими направлениями обоих индексов. Это актуально, безусловно, для рынка акций. Но также играет роль и для валютного рынка. При этом, если индексы расходятся, значит четкого тренда попросту нет.

Корреляция между промышленным и транспортным индексами Доу Джонса используется для определения состояния всего американского фондового рынка. Как видим, дела у него идут неплохо.

Тренд должен подтверждаться объемами

В отличие от валютных пар, где реальных объемов нет, на рынке акций по ним есть полная информация. Поэтому для прогноза акций нужно учитывать как финансовые показатели компаний, их выпустивших, так и данные по объемам.

Согласно теории Доу, ничего сложного здесь нет. Если тренд идет вверх, должны расти и объемы. Если же цена идет против тренда, объемы должны падать.

Объемы увеличиваются, поскольку трейдеры активно закупают акции на фазе накопления и участия. Малые же объемы на этапах коррекции свидетельствуют о том, что большинство трейдеров не закрывает свои позиции, поскольку верит в силу общего тренда.

Если же объемы не совпадают с трендом, это указание на то, что он завершается. Скажем, рынок идет вверх, а объемы уменьшаются — медведи начинают тянуть рынок в свою сторону. Если с рынка уходят покупатели или же они становятся продавцами, то шансы на продолжение восходящего движения рынка совсем невелики.

По теории Доу, если тренд подтвержден объемами, то рыночная ликвидность (денежки, что вращаются в рынке) будет следовать за трендом, а не против него.

Напоминаю, что по валютным парам нет достоверных объемов. Однако, мы можем получить косвенные данные – открытый интерес по валютным фьючерсам. Об этом позднее в Университете.

Тренд работает, пока нет указаний на его разворот

Тренд позволяет определить общее направление движения рынка — тенденцию, которой он следует. Золотое правило гласит «не работайте против тренда» и это совершенно справедливо.

Согласно теории Доу, тренд работает до тех пор, пока не появляются убедительные доказательства его завершения.

При этом важно не перепутать второстепенное или незначительное движение с настоящим разворотом. Как правило, торговля против тренда является весьма рискованной.

Подтверждение и разворот тренда

Сам Доу указывал, как можно определять силу тренда и предугадывать его разворот. Эту же идею можно изучить и в работах Мартина Принга. Основной метод, как можно подтвердить разворот тренда — это анализ максимальных и минимальных значений цены.

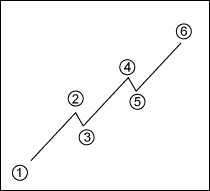

Как мы помним, цена не идет в одной прямой линии, она всегда состоит из движений и откатов. Поэтому любой тренд, в его общем представлении, выглядит вот так:

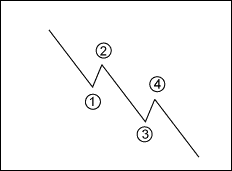

А вот так выглядит нисходящий тренд:

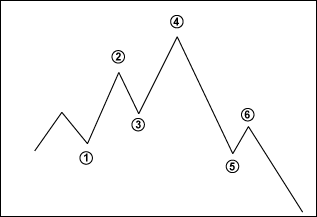

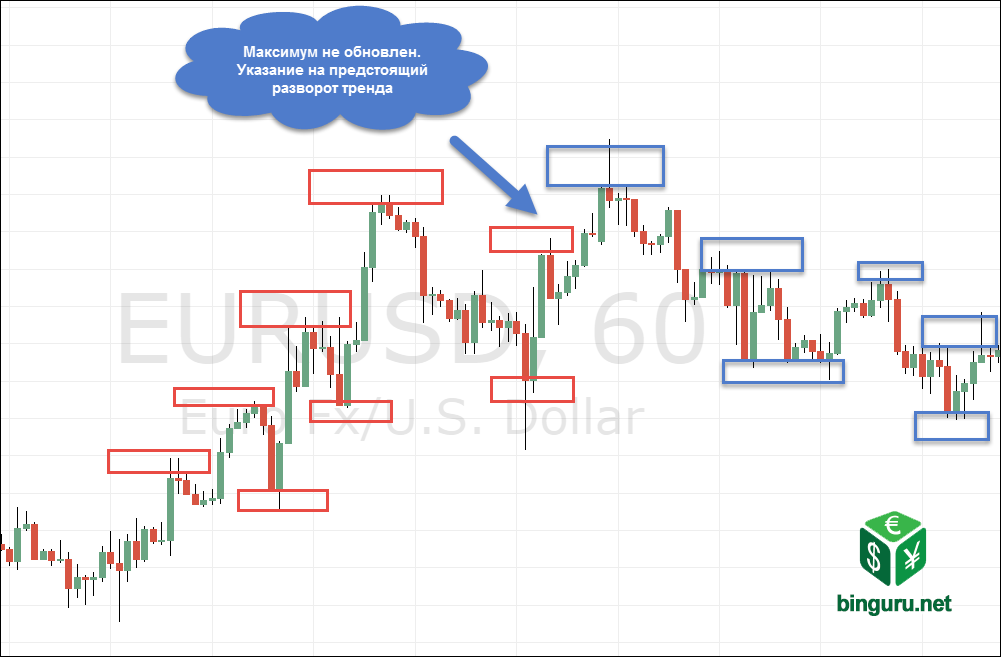

Как мы помним, по теории Доу на разворот тренда должны быть конкретные указания. Какими они могут быть? Когда рынок не может обновить максимум или минимум цены — это указание на разворот тренда

Посмотрим на следующий пример. Видите — значение 6 должно было обновить значение 4, вместо этого оно оказалось куда ниже. Это признак разворота рынка:

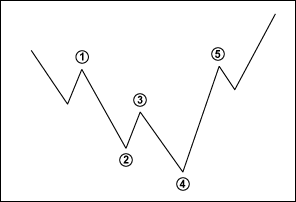

Аналогично для нисходящего тренда:

Когда цене не удается обновить максимум – это намекает о том, что быки выдохлись. Самое время ожидать разворот, что мы и наблюдаем:

Наследие теории Доу

Технический анализ начался с теории Доу и до сих пор является его основой. На этой теории основаны и многие другие, скажем, волны Эллиота. Шли годы, менялся рынок, базовый индекс Доу вообще переименовали и он стал «транспортным», а был когда-то железнодорожным.

Как и любая теория, на практике вы столкнетесь с массой особенностей. Скажем, указания на разворот тренда весьма консервативны и зачастую происходят тогда, когда рынок уже устойчиво развернулся и прошел в новом направлении немалое расстояние.

Поменялись и индексы. В эпоху Доу королем были железные дороги, а сейчас — информационные технологии. Но все это частности. Изменились индексы? Надо просто изучать новые. Скажем, если вы работаете с акциями высокотехнологических компаний, вам понадобятся индексы нового поколения уже для них (индексы NASDAQ в помощь).

Теория адаптируется, она живет и меняется вместе с рынком. Тренды, корреляция индексов, значения цены, обновление максимумов и минимумов — все это является основой технического анализа. Это фундамент для работы с рынком уже детализированными методиками, к которым мы далее и перейдем.

- Назад: Крупный игрок, который знает все

- Вперед: Японские свечи