Структурный Price Action: 5 элементов

Продолжаем знакомиться с наследием американского трейдинга. На западе, вообще, очень любят структурные школы, что и понятно. Они логичны и просты. «Структура», состоящая из нескольких элементов, позволяет комфортно фильтровать любые условия и торговать любые рынки, хоть валютные, хоть крипто. Вариант многокомпонентного трейдинга мы уже изучали в предыдущей школе, самое время посмотреть на альтернативный подход к структурному РА.

Особенности курса

Это не «система» как таковая, здесь не будет стрелочек «оно зеленое, я жму кнопочку», поскольку в price action все работает совершенно не так. Задача PA — убрать с графика вообще все и затем, добавляя элемент за элементом, выстроить непротиворечивую и понятную методику прогнозирования и торговли. Естественно, итоговая эффективность использования РА полностью зависит от усердия, вложенного в его практику.

Сначала демо

Прежде чем лезть в рынок, любая методика проверяется на демо (подойдет и центовый форекс-счет). Не стоит обманываться кажущейся простотой. Хорошие школы трейдинга порой дают настолько прозрачный и «чистый» взгляд на рынок, что кажется, «ухты, я был слеп, но теперь прозрел!» Нестерпимо хочется все бросить и сразу же ввалить в новое понимание денежек, да побольше, чтобы отыграться за былые горести.

Не надо так делать. Сначала демо, затем, если получены устраивающие вас результаты, переходите на реальный счет и работайте с минимально возможными вложениями, мани-менеджмент в помощь.

Не рискуйте

Что такое риск-менеджмент вы уже знаете, не надо забывать это или игнорировать. Риски надо просчитать до входа в рынок и никак иначе. Задача трейдера номер 1 — сохранить свой капитал. Заметьте — не приумножить, не утроить и не удесятерить. Для начала, его нужно просто сохранить. Даже эта простая задача вызывает трудности у подавляющего большинства.

Когда ваши деньги на депозите брокера, это уже не деньги. Они превращаются в инструмент. И этим инструментом надо пользоваться правильно. Типичный риск на сделку не должен, в идеальных условиях, превышать 5%, а еще лучше — 1-2% от депозита. Если же кому-то очень хочется быстрых денег, просто подарите их соседям. Хоть какое-то доброе дело сделаете, чем отдав их рынку в лице брокера.

5 структурных элементов

Описанная в этом курсе методика состоит из 5 элементов.

Поддержка и сопротивление

Базис и основа, без которых дальше не поедешь. В методике показан простейший способ определения п/с и использование зон вместо линий.

Линии тренда

Еще один базис, который нам требуется для двух вещей.

- Вход по рынку, а не против него. Торговля ведется строго по тренду.

- Линии тренда используют даже торговые отделы в банках, поэтому они — прекрасный пример самоисполняющегося пророчества. Другими словами, инструмент часто работает потому, что его видят (и часто используют) сами участники рынка.

Психологические уровни

Круглые цифры, о них помнят, но часто забывают. Очень зря, ибо это самое сильное самоисполняющееся пророчество из всех. Уровни вроде 1.4200 или 1.2500 нередко реагируют сами по себе, что и понятно. Ведь всем трейдерам мира их куда проще запомнить, нежели 1.4287 либо 1.2536.

Выглядит сие слишком просто, однако, это один из важных рыночных элементов, особенно в структурных системах.

Уровни Фибоначчи

Есть трейдеры, которые чихать на эти уровни хотели (или у них просто насморк). Однако, данные уровни настолько популярны, что их значимость не особенно-то уступает фактору предыдущему.

Вместе с линиями тренда, уровни фибы позволяют разделить цену на весьма понятные блоки.

Свечи подтверждения

Наконец, финальный элемент price action — свечи. А именно, паттерны на их основе. В этом курсе показаны бары, вместо них можно использовать свечи, результат будет тот же самый. В данном случае никто не будет долго и нудно рассказывать про интерпретацию таких паттернов, вы и сами должны быть в курсе. Многие свечи и их комбинации описаны в предыдущей Школе.

Тем не менее, будет дано простое и понятное описание с чисто практических соображений, без долгих и достаточно скучных словесных объяснений. В целом, методика основана строго на визуальных примерах, так что много читать не придется какое облегчение.

Ну а теперь описание каждого из 5 элементов, которые затем мы соединим в стройную систему.

1. Поддержка и сопротивление

«О, эт я знаю», ну разумеется. Основной инструмент с которым, тем не менее, постоянно возникают сложности. Эффективность понятна — эти уровни рисует весь рынок, но проблема в том, что они достаточно субъективны.

Поэтому на п/с нужно потратить чутка времени и набраться опыта. Стоит набить руку и зачастую дальше уже никакие линии рисовать не потребуется, их будет и так видно.

Эта субъективность некоторых напрягает, что и понятно. Каждый рисует, кто во что горазд. Однако, есть, по сути, общерыночный метод их определения, что уберет эти разночтения. Всего-то нужны области, которые очевидны в ценовой динамике. При этом рисовать их «идеально» не требуется, вместо линий мы воспользуемся зонами.

И чтобы не трындеть попусту, рассмотрим несколько следующих примеров. Черный график для наглядности, ну а бары можно поменять на свечи, кому что нравится.

Начинаем мы с того, что сносим с графика все к чертям собачьим. В этом состоит суть любой PA-школы: ничего лишнего, захламляющего цену, на графике быть не должно. Как видите, нет даже вертикальных и горизонтальных линий, разделяющих ценовые уровни и периоды времени.

Просто чистый график:

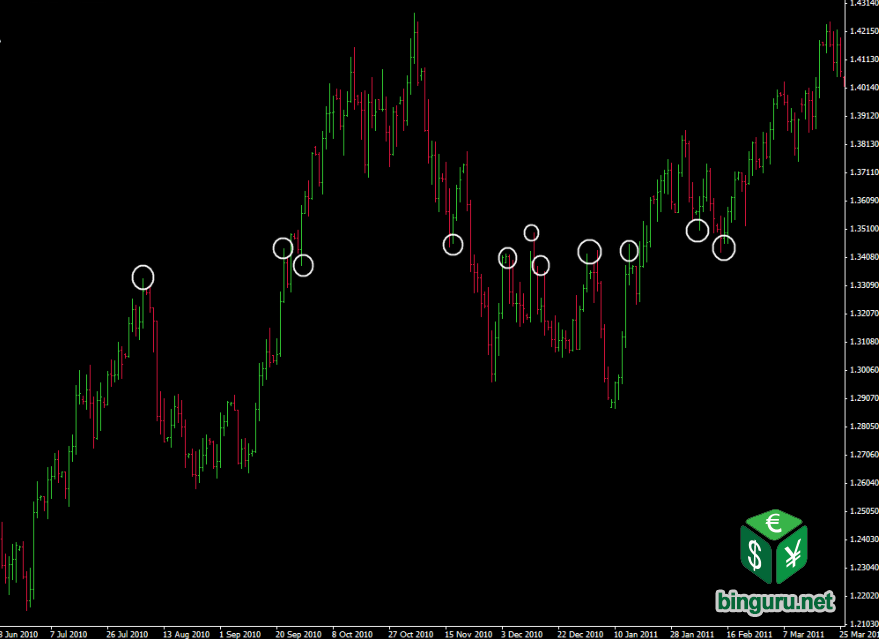

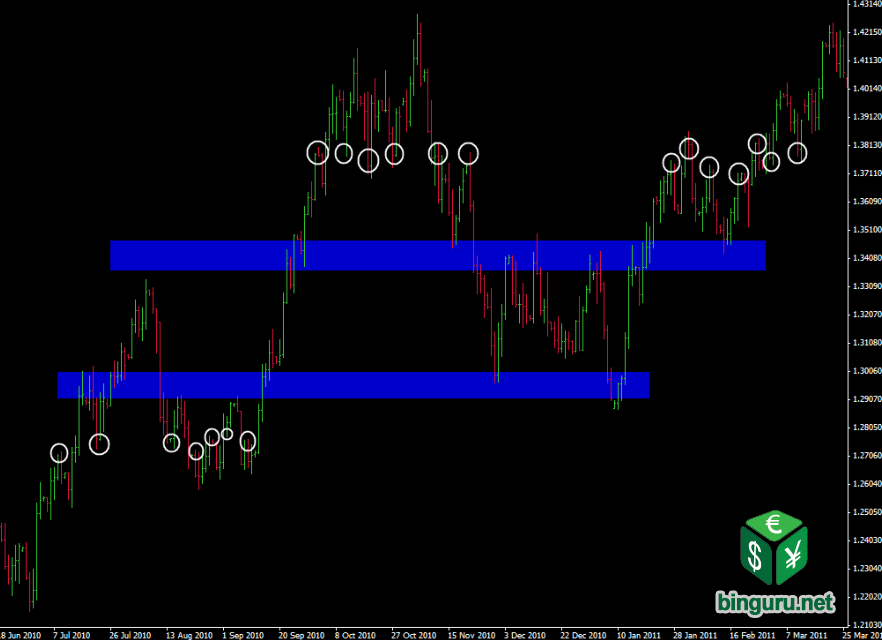

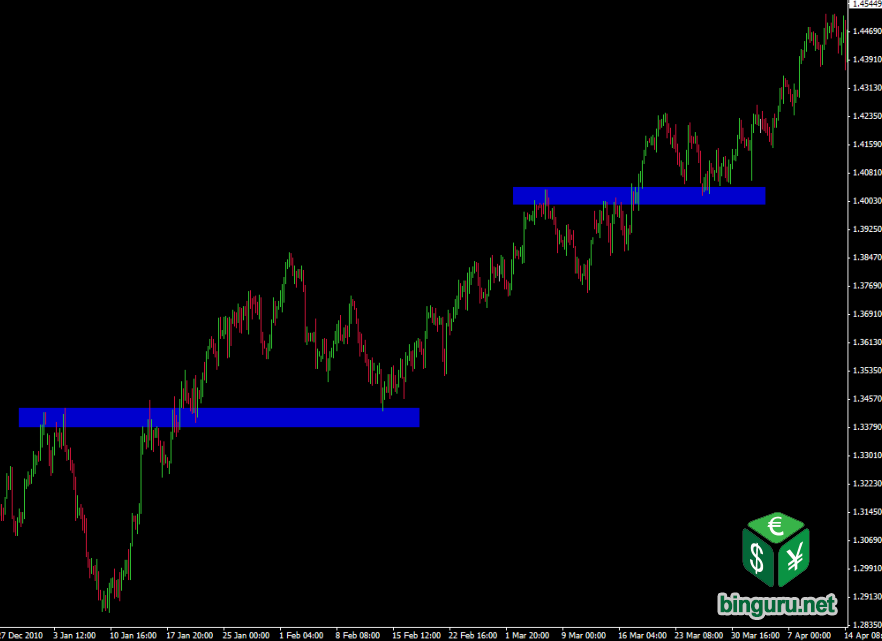

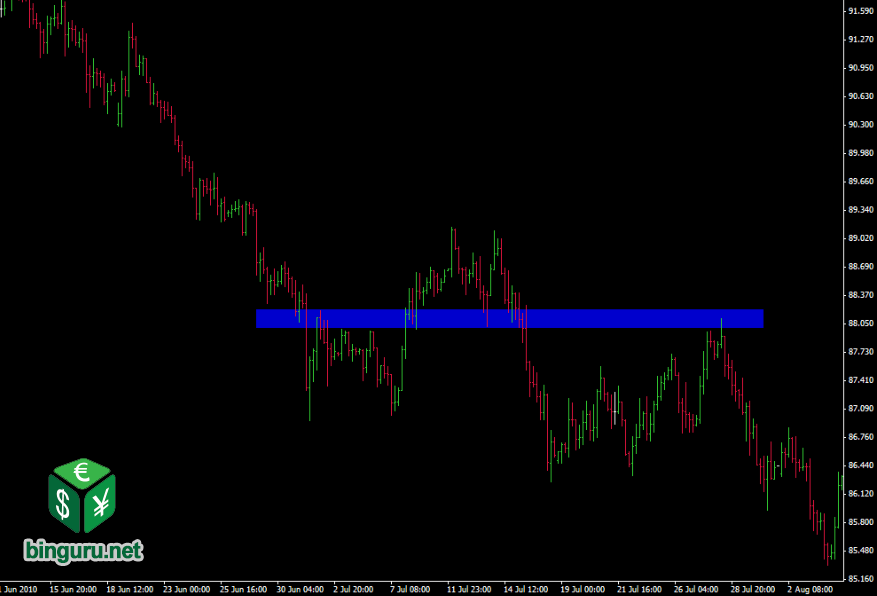

Теперь находим зоны п/с. Для этого достаточно выделить зоны, на которые цена активно реагировала. Вот так:

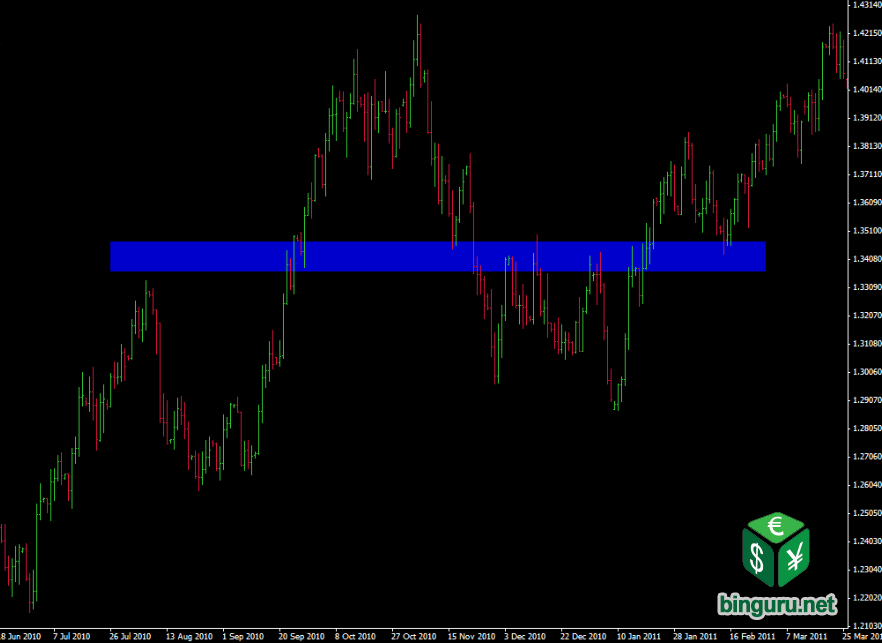

Наша зона, где цена нашла поддержку и сопротивление, вполне очевидна и теперь ее можно выделить:

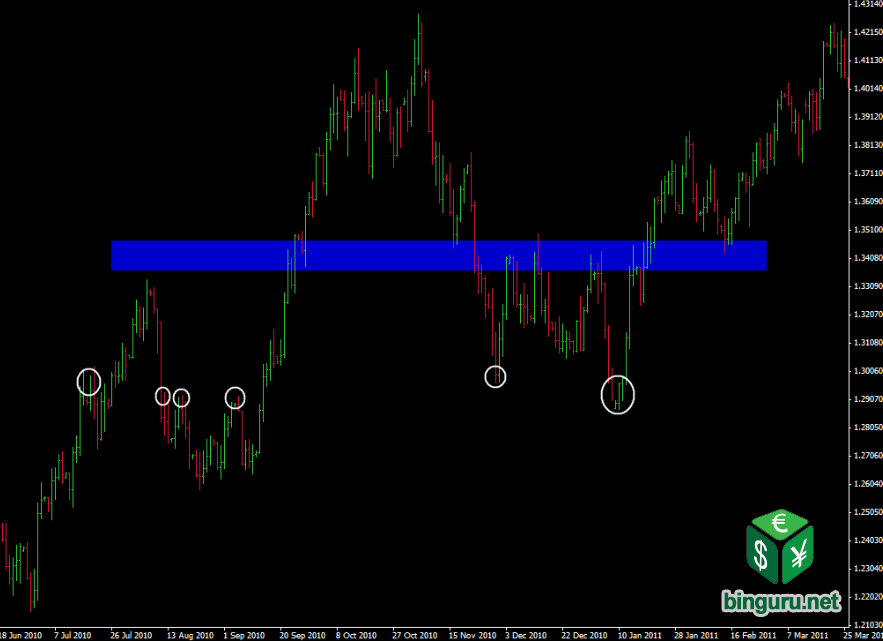

На графике выше есть и другие такие зоны, видите их? Они не особо прячутся:

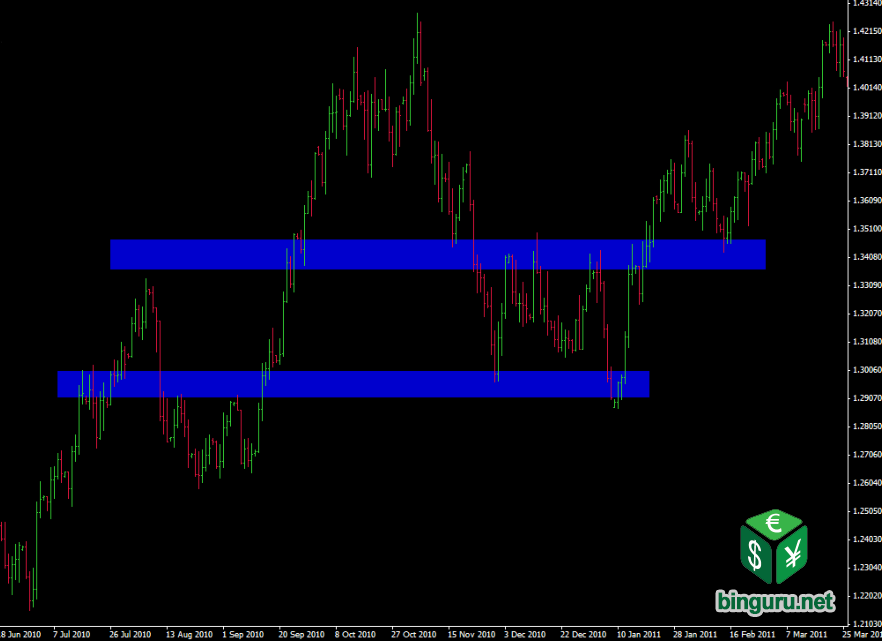

Две основные зоны мы выделили, можно взглянуть и на парочку вспомогательных:

Наш итоговый график выглядит следующим образом:

Как видим, все кажется простым, особенно на истории. Но на живом графике придется чутка набить руку, так что постарайтесь и начертите несколько таких линий для разных рынков.

2. Линии тренда

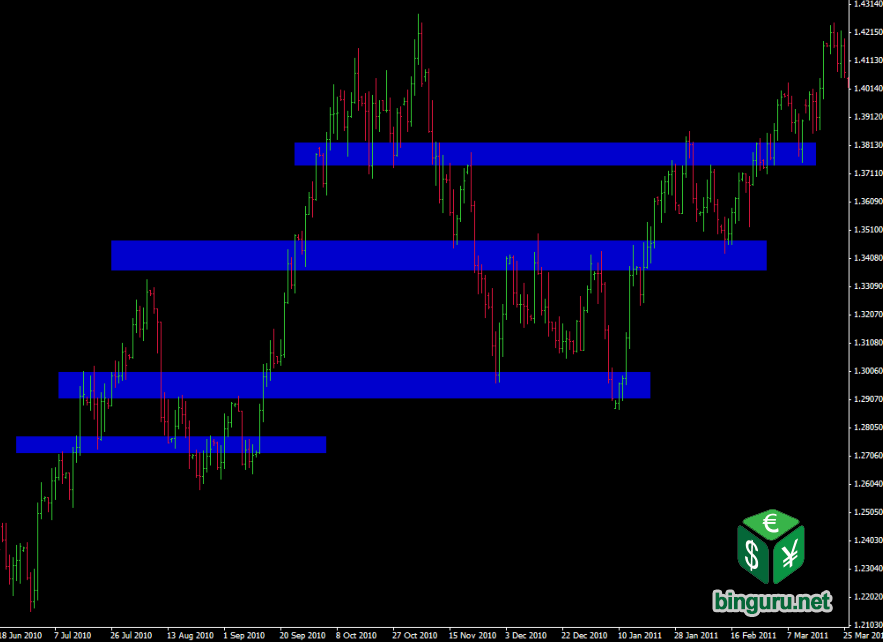

Тоже крайне простой инструмент, в котором всего-то нужно помнить о двух вещах.

- Рисуйте линии по самым очевидным зонам. Понятно, что их можно нарисовать где угодно, но нам требуется лишь наиболее значимые варианты.

- Идеальных линий не бывает, поэтому без субъективного взгляда здесь никак. Можно не напрягаться, достаточно выбрать первое, что бросается в глаза.

Помогут в этом парочка следующих примеров.

Как всегда, берем чистый график. Если зоны п/с вы уже нарисовали, временно скройте их (удалять не обязательно) с графика.

Линия тренда тут предельно очевидна, сильно думать не придется:

В данном случае, нам попалась сильная и очевидная линия тренда, с множеством касаний:

Нередко на таких примерах хочется сказать «эээ, ну конечно, тут выбрали пример покрасивше; а у меня на графике черти-что и вообще ничего не понятно, плюс экран не мыл 2 месяца». Монитор стоит протереть, а хаотичный рынок исправить. Скажем, выбрать другой ТФ или, банально, другой рынок.

Вот, кстати, дело забавное. Люди зачастую тратят месяцы на хаотичные рынки, в то время как прямо на соседней вкладке бегают очевидные тренды. Зачем страдать с каким-то AUDCAD, где дикобраз валялся, если можно выбрать рынки прямые, как стрела? В общем, не ленитесь изучить доступные у брокера варианты рынков. Порой бывает так, что все валюты рисуют какую-то чушь, а тут же рядом акции или индексы выдают красивейшие тренды. Изучите доступные варианты, сделайте из них портфолио, в конце-концов. В общем, работаем, не ленимся.

Давайте посмотрим еще на несколько примеров.

3. Психологические цифры

Люди существа примитивные. Никто не возбуждается от 83 долларов 15 центов, зато все неровно дышат на $100. Влияние этого простейшего метакогнитивного искажения мы постоянно видим на графиках, сами того не осознавая.

Взять, к примеру, график следующий:

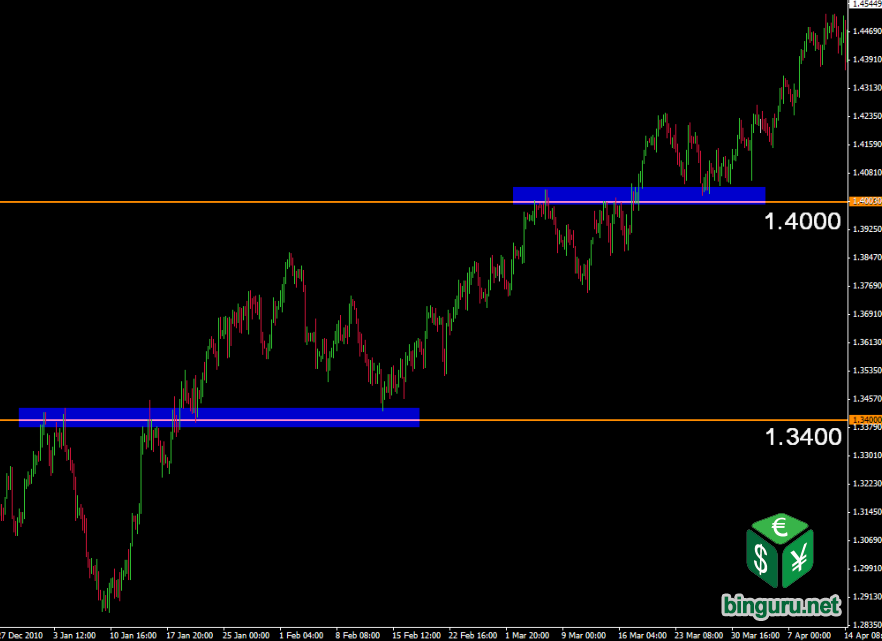

Сперва нарисуем парочку зон п/с (эт мы умеем, чего там, раз два):

Но как насчет чутка присмотреться к ним:

Как видим, мы нарисовали п/с просто по зонам, а эти зоны, вот сюприз-то, самым естественным образом отметились около круглых уровней. Ничего удивительно, рынок их обожает.

4. Уровни Фибоначчи

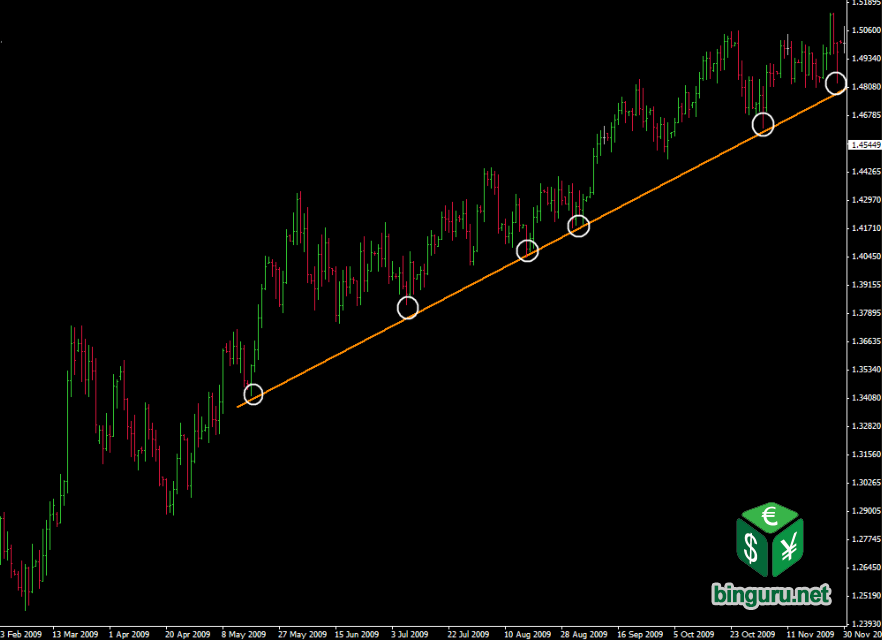

Если кто-то пропустил описание этих уровней и не может выговорить «фибоначчи», не страшно. Их все равно иначе как «фибой» не называют. Задача таких уровней — определить зоны отката или свинги, формируемые ценой.

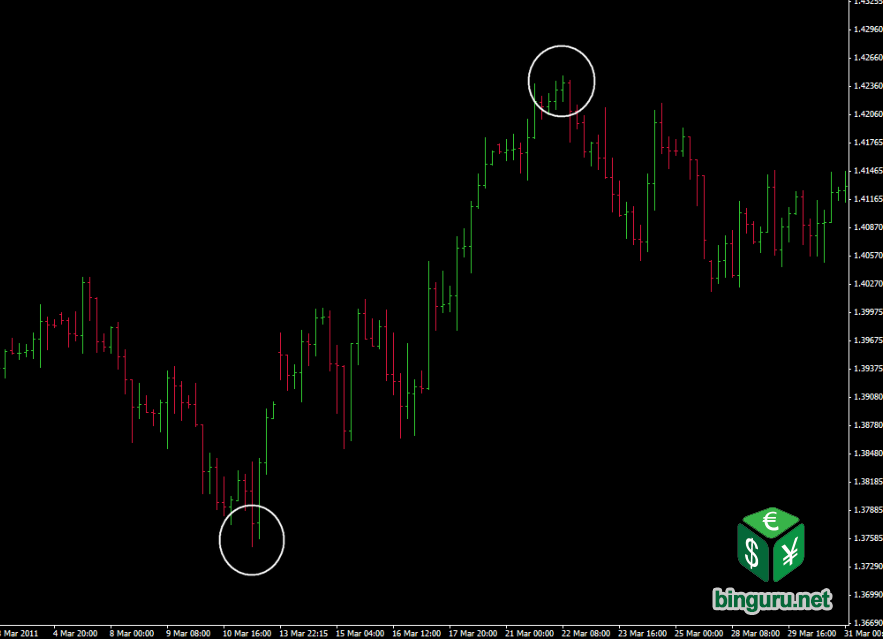

Еще одно достаточно субъективное, но совсем несложное занятие, ибо всего-то нужно выбрать максимальные и минимальные ценовые скопления. На графике они выделены кружочком:

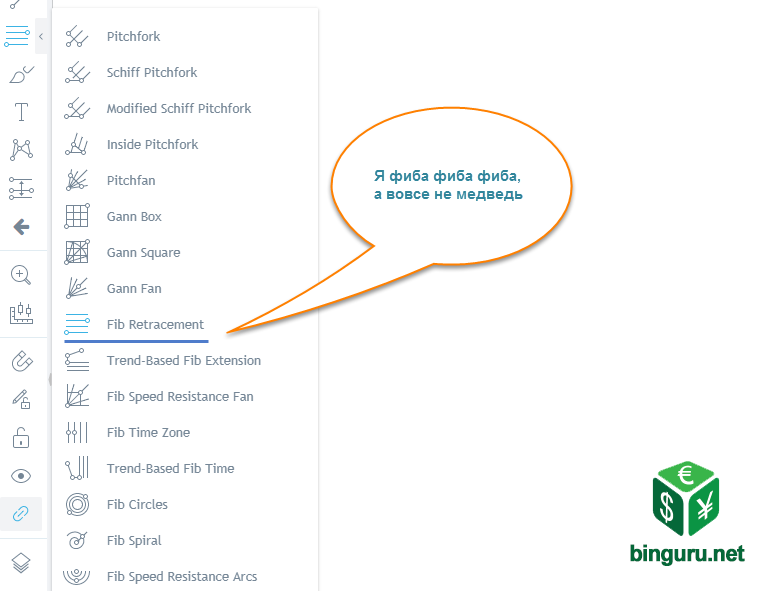

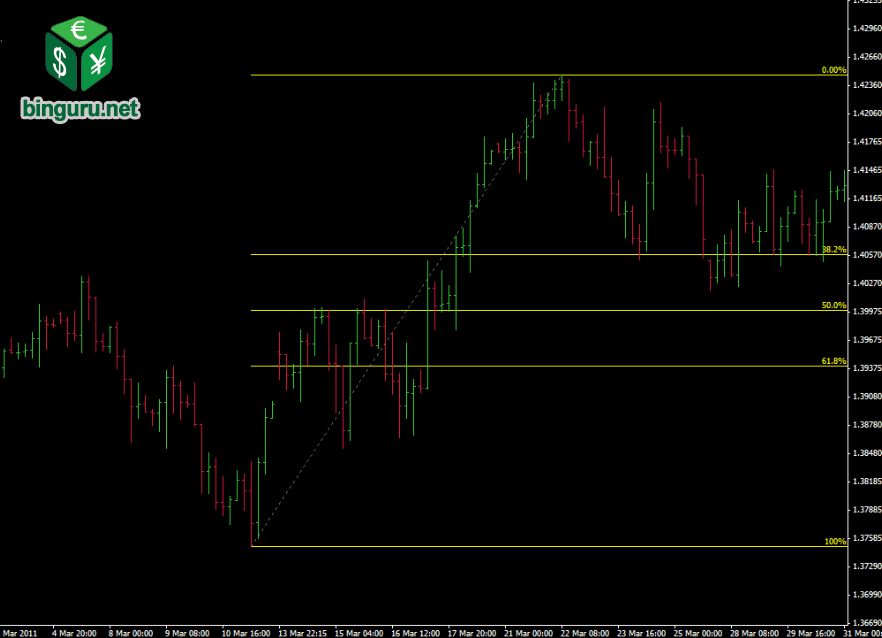

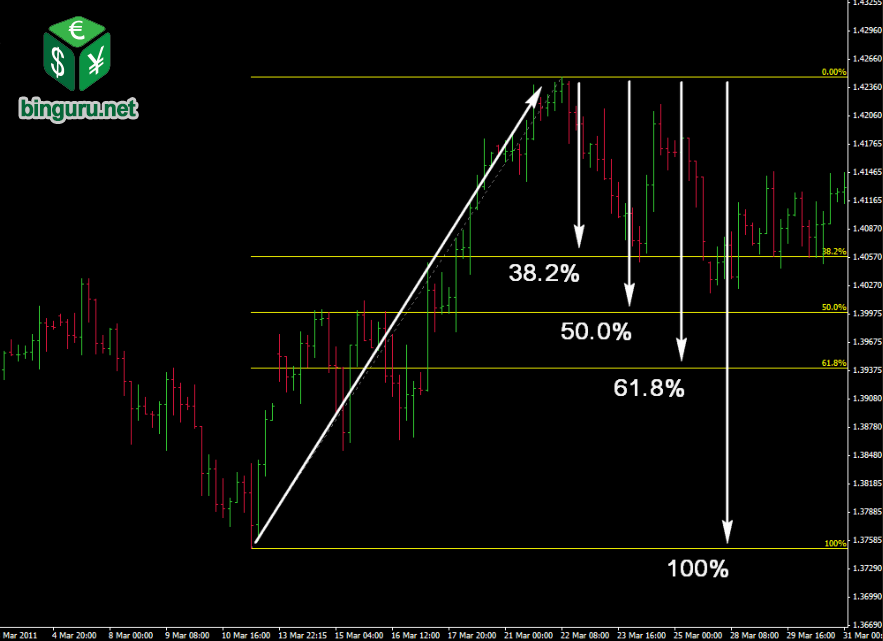

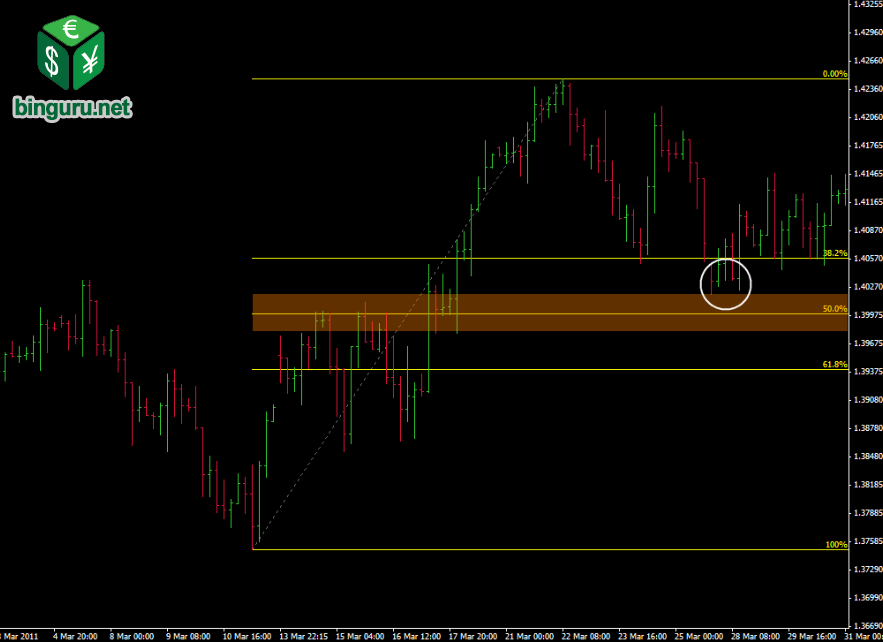

Теперь от нижнего кружочка к верхнему тянем сетку Фибоначчи. На всех платформах для этого есть подходящие инструменты. Скажем, на Tradingview, чья маленькая версия на бингуру называется «живой график«, сие именуется Fib Retracement:

Ну а в терминале Метатрейдер 4/5 для нашего предыдущего графика, сие будет выглядеть вот так:

Линии, соответственно, будут указывать на пропорциональную степень отката цены от основной зоны. Сама же пропорция, как вы помните, основана на легендарных числах Фибоначчи.

Вообще, есть и другие уровни, но нас интересуют лишь главные. Это 38.2%, 50% и 61.8%. Из них самым показательным будет, безусловно, уровень 50%. Два других — вспомогательные к этому, основному.

Нас интересует возврат цены именно к зоне 50% — не прямо к самому уровню, а зоне. Так чтобы цена, плюс-минус, реагировала на ценовую область. Ибо точной реакции, как правило, не будет, да оная и не требуется.

В нашем случае реакция на зону 50% вполне очевидна:

Собственно, это все, что нам от Фибоначчи на данном этапе потребуется.

5. Свечи подтверждения

И последний элемент — это цена, образующая соответствующий ценовой паттерн. Эти паттерны для нас станут спусковым крючком, точкой, позволяющей зацепиться за рынок и найти хороший вход.

Мудрить не будем, возьмем два самых очевидных — пинбар и внешний бар. У обоих свечей есть бычья и медвежья версии.

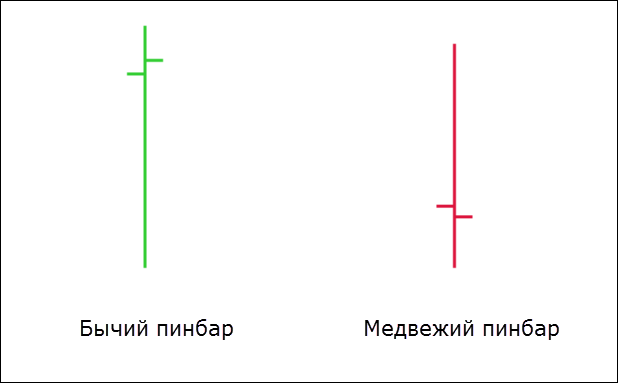

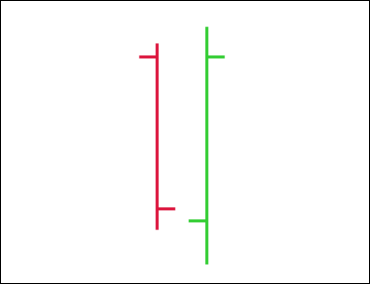

Пинбар

Все любят пинбары за их очевидность (но далеко не все умеют использовать, да и часто путают с другими свечами). Классические пины выглядят понятно как:

Цена закрытия не обязательно должна быть прям сильно выше цены открытия для бычьего пинбара. И наоборот, цена закрытия не обязана быть сильно ниже цены открытия для медвежьего пинбара. Другими словами, верхние и нижние тени могут быть небольшими.

Суть пинбаров понятна, бычий указывает на то, что цена упала, но затем набежала уйма покупателей и толкает ее обратно, намекая на бычьи силы, влияющие на рынок. И напротив, цена поднялась, затем резко упала, поскольку набежало продавцов, а рынок стал медвежьим.

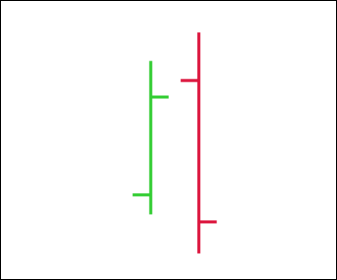

Внешний бар

Внешние бары есть двух разновидностей, это:

- BUOB (Bullish Outside Bar) — бычий внешний бар

- BEOB (Bearish Outside Bar) — медвежий внешний бар.

BUOB это паттерн, где у второй свечи верхняя и нижняя цены больше, нежели у предыдущей. Иными словами, внешний бар «охватывает» внутренний, своим ценовым диапазоном.

Выглядит это вот так:

У BEOB структура похожа, но свечи, как видите, меняются цветом. Бычья свеча (зеленая) заключается в тесные объятия свечи медвежьей. При этом вторая свеча закрывается ниже первой, а открывается выше.

Пример BEOB:

На скриншотах, дело понятное, примеры идеальные, что таковыми будут не всегда, но это не страшно. По мере набора опыта просто набивается рука и такие паттерны вы будете видеть сплошь и рядом.

Более того, если все другие элементы нашей системы достаточно очевидны, то одним из них вполне можно слегка пренебречь, не пытаясь выискивать прям идеальные варианты. Это мы изучим на примерах далее.

Собираем шишки в кучу. Примеры сделок

Пришло время собрать все наши 5 элементов в стройную модель и посмотреть, что из этого получится. Как мы помним, в мире ничего идеального нет. Всегда на рынке будет что-то не так или чего-то будет не хватать. Однако, когда рынок анализируется конкретной моделью, идеального исполнения нам и вовсе не потребуется. Достаточно будет лишь сочетания нужных нам кирпичиков, из которых получится неплохой сарай (а может и домик).

Итак, идеальный вариант на покупку выглядит следующим образом.

- Цена у значимого уровня п/с и расположена над ним.

- Мы легко можем нарисовать очевидный восходящий тренд под этим уровнем, уходящий вдаль.

- Уровень п/с находится рядом с психологическими круглыми цифрами.

- От очевидных ценовых разворотов мы нарисовали сетку Фибоначчи. А психологические уровни, равно как п/с, находятся примерно там же, где и уровень Фибоначчи (желательно 50%).

- Цена откатывается к месту, где расположены все наши элементы: п/с, линия тренда, психологический уровень, уровень 50%. И на месте отката формируется пинбар или BUOB.

5 элементов, 5 составляющих. Сделка на понижение будет выглядеть точно также, только ровно наоборот.

Перейдем к примерам.

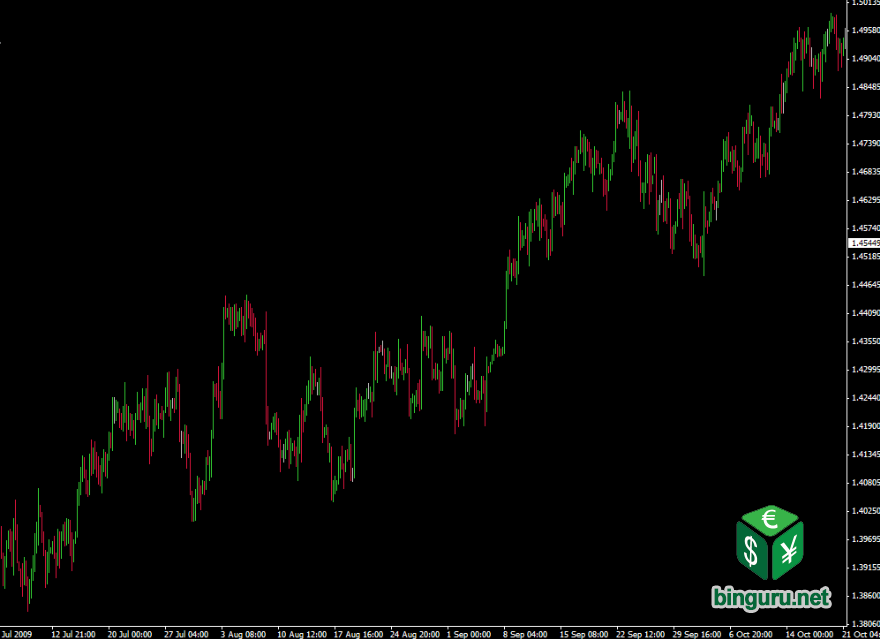

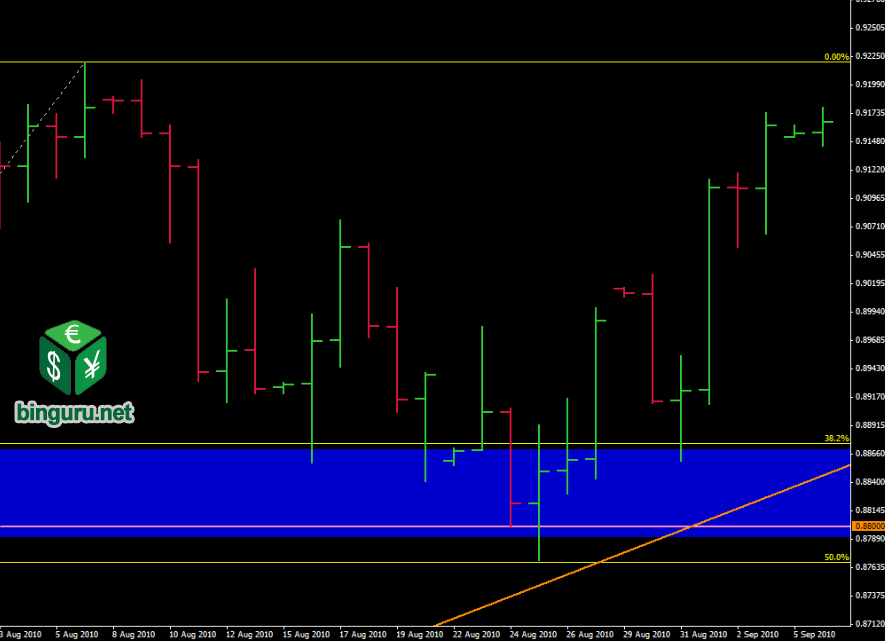

EURUSD, 4-часовой график

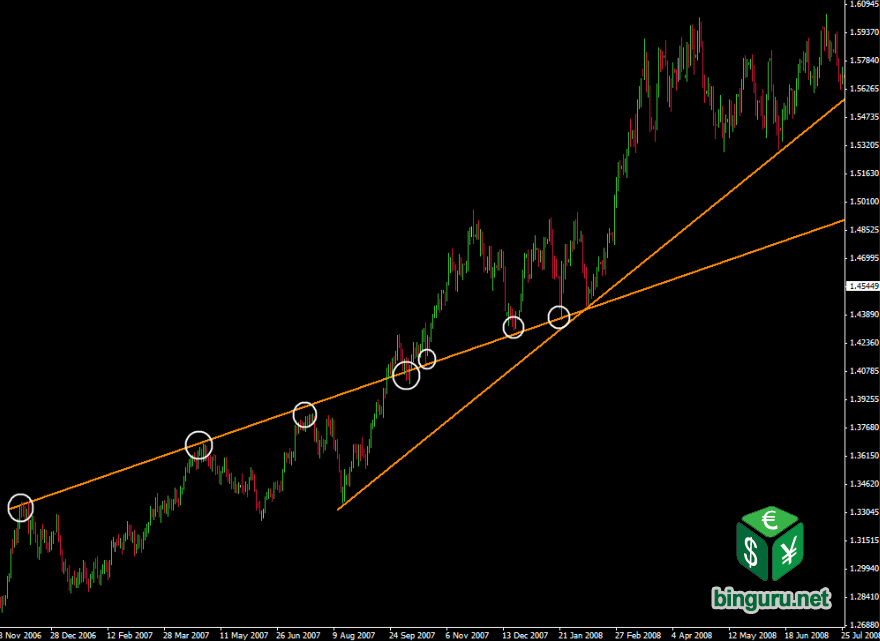

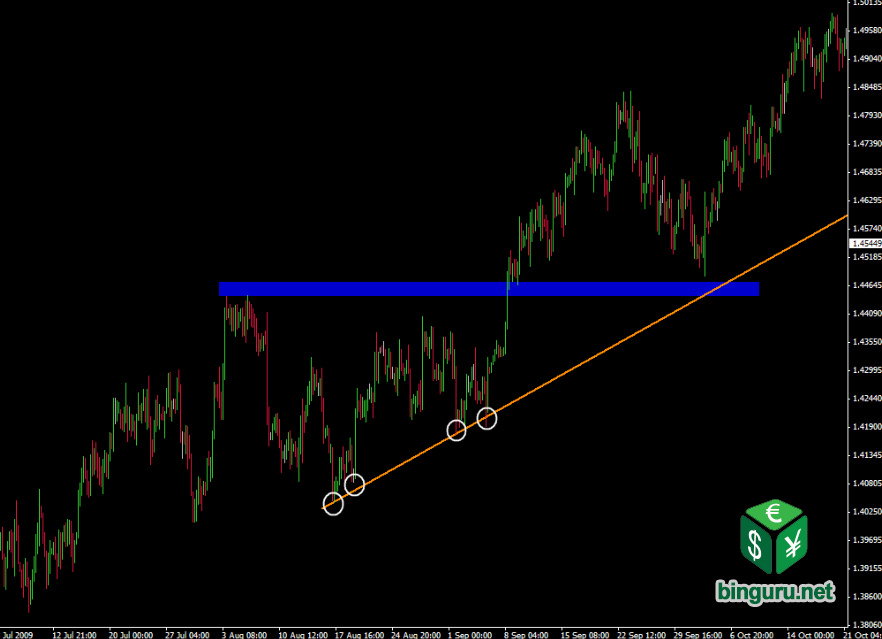

Первый пример будет с очевидным трендом. Давайте на него полюбуемся:

Отмечаем очевидные уровни п/с:

Рисуем саму зону поддержки/сопротивления:

Наш вход постепенно вырисовывается. Нужна точка, где будет откат от этой зоны п/с. Пример показан на истории, так что притворитесь, что не видите, где это касание произойдет в следующий раз.

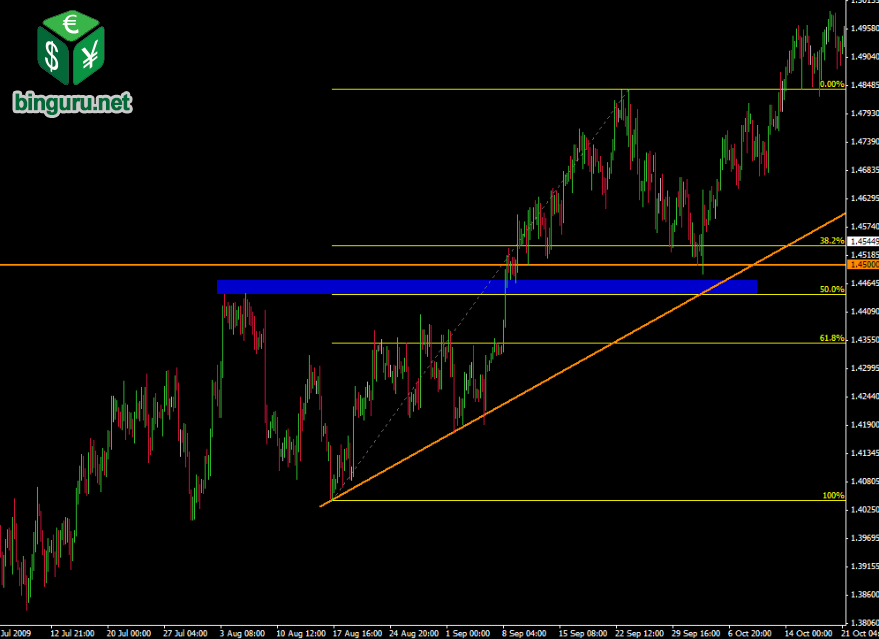

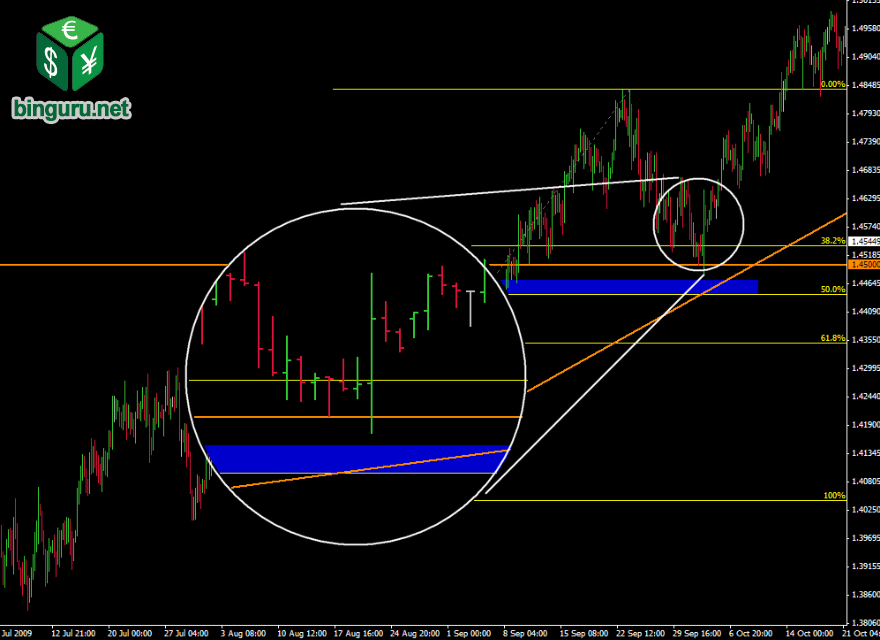

Теперь посмотрим, есть ли очевидная линия тренда, что позволит дополнительно уточнить вход. Да, оная имеется:

Факторы складываются в нашу пользу. Третий важный элемент — психологический номер. Такой есть около зоны п/с и он красив до невозможности: 1.4500.

Посмотрим, есть ли откат около зоны 50%. Да, хотя точно до 50% он не дотягивает. Тем не менее, нам это подходит. Пусть рынок откатит чуть раньше, нежели чрезмерно — значит восходящий тренд весьма силен, великолепно.

Все наши паззлы сложились в стройную, логичную картину рынка. Осталось найти последний, финальный элемент — свечу (бар) подтверждения.

И здесь видна хорошая BUOB:

Теперь у нас есть три варианта для входа в сделку:

- Купить после подтверждения BUOB, т.е. когда свеча закроется.

- Купить после пробоя верхней границы BUOB.

- Купить когда цена слегка откатится вниз после закрытия BUOB.

Здесь нет прям строгого правила и вы должны просто сами выбрать вариант, что нравится больше всего. Прелесть описываемой техники вообще в том, что конкретная точка входа не критично важна. Главное, чтобы все 5 элементов сложились в нашу пользу. И уж коли так, шансы на успешную сделку будут высоки априори, даже если вы вошли чуть позже или раньше, чем могли бы.

Что касается стоп-лосса, то тут все просто, разместите его под свечой подтверждения (для входа вверх) либо под ней (для шорта — входа вниз). Стоп-лосс в форексе дело обязательное, ну а в БО оного и нет, останется лишь выбрать подходящую экспирацию.

В форекс-сделке у нас также есть выбор, где и как закрыться, о чем мы поговорим детальнее в следующем примере.

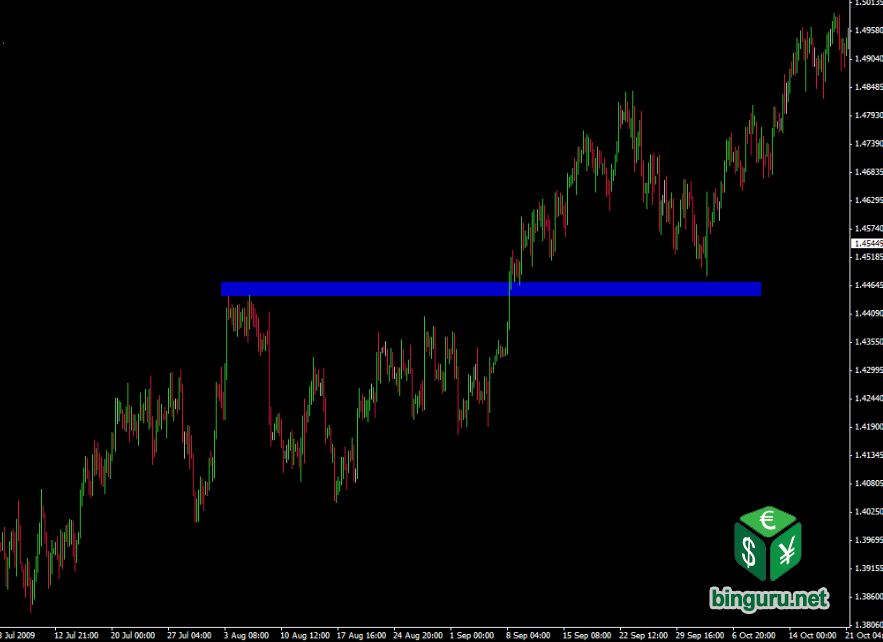

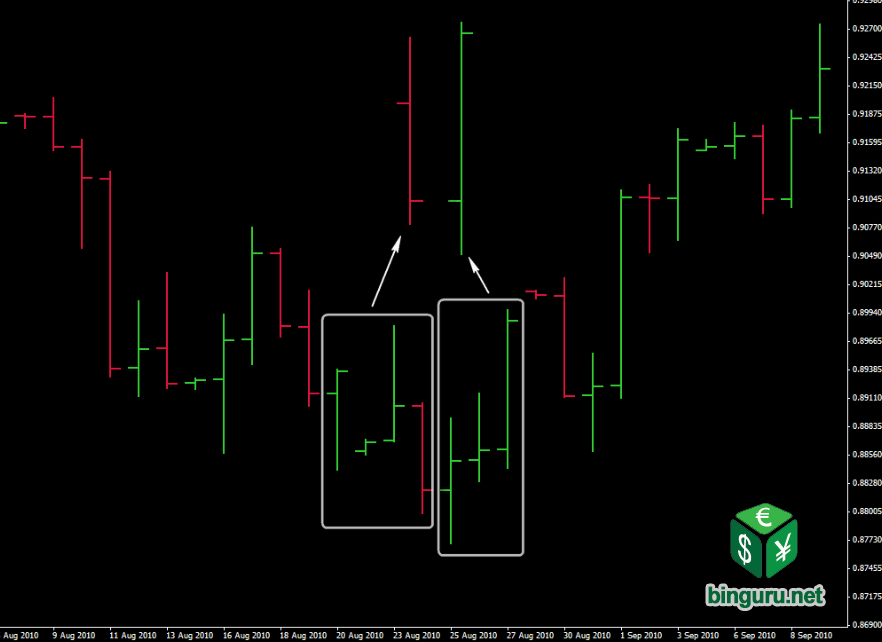

GBPUSD, 1-часовой ТФ: большая прибыль за малый риск

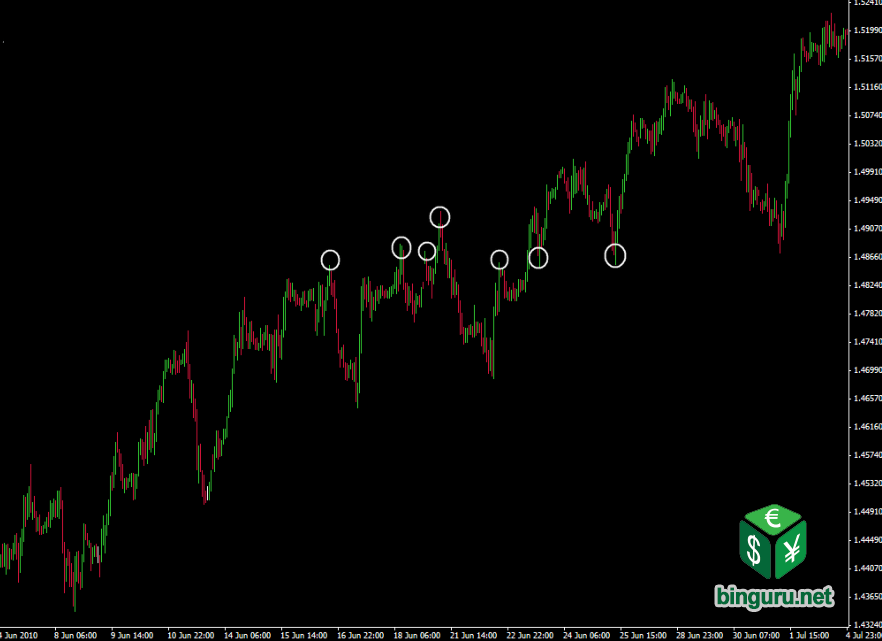

Это мы все любим, денежек больше, рисков меньше. Хотя классический западный РА делается на 4-часовых и дневных графиках, на ТФ поменьше тоже есть, чем поживиться. В качестве примера рассмотрим 1-часовой ТФ, на котором встретился ну чуть ли не идеальный вариант использования нашего структурного метода.

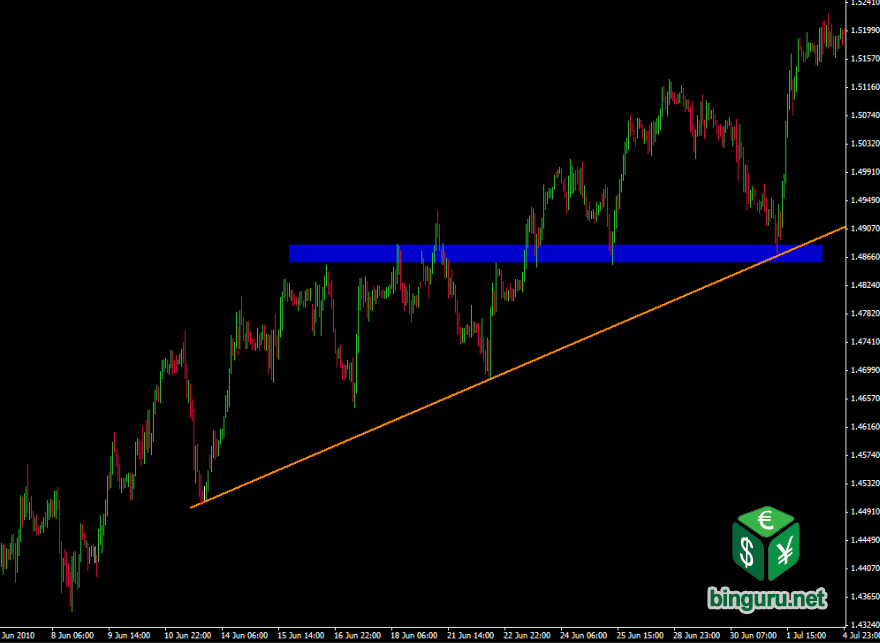

Сперва сам график:

Определяем зоны п/с:

Рисуем нашу зону:

Смотрим что тут у нас с линией тренда:

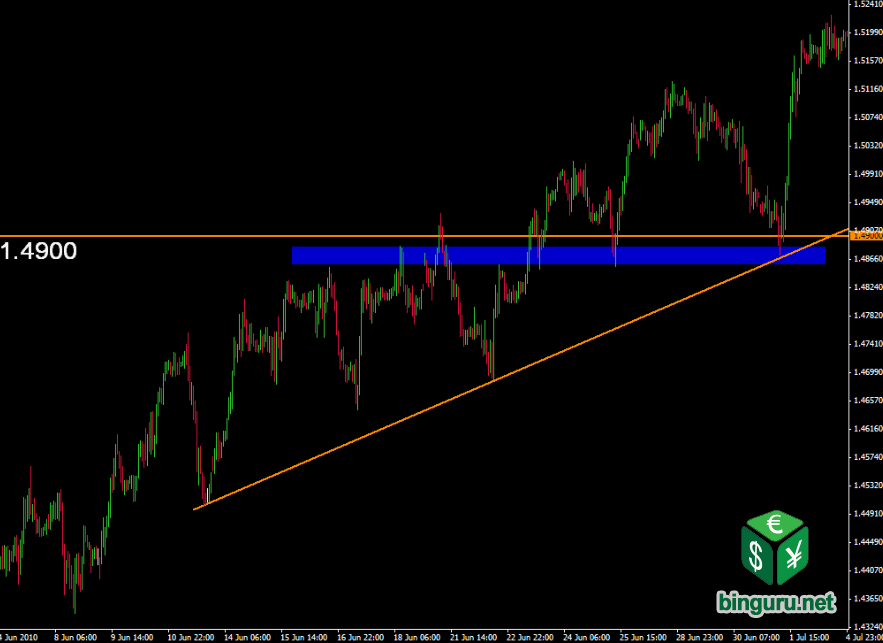

Как насчет круглых уровней? Нам подходит 1.4900 (1.5000 был бы вообще идеальным, но увы, не все коту масленица).

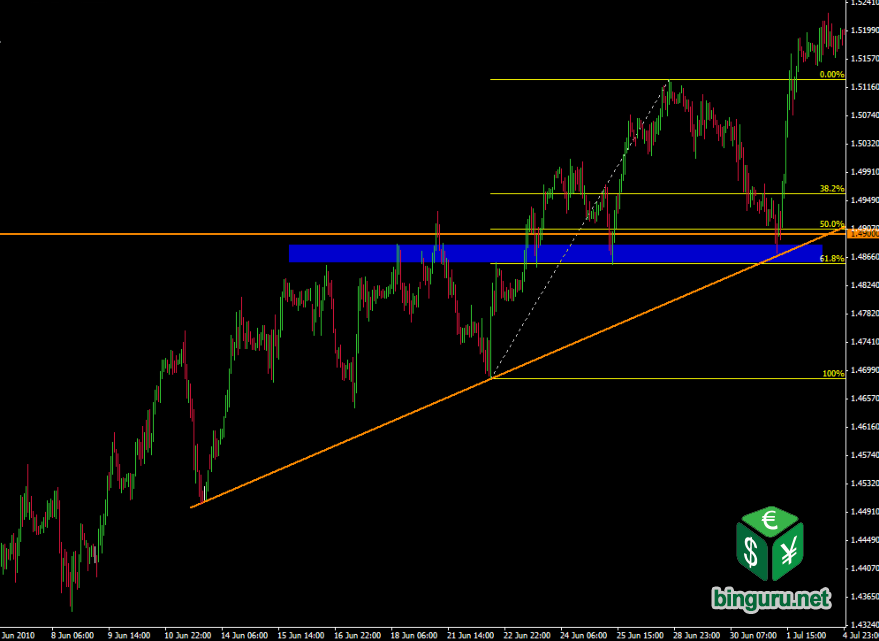

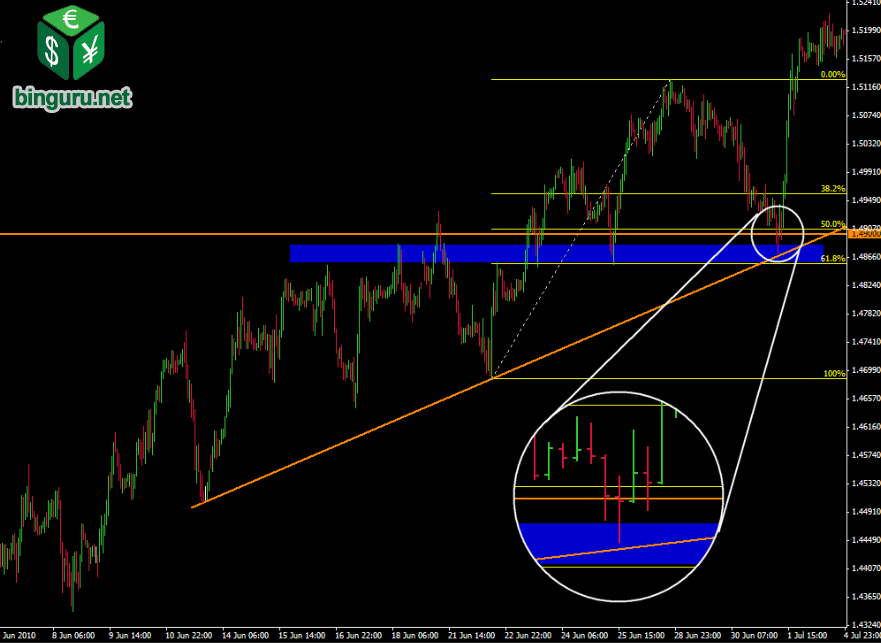

Уровень 50% отката Фибоначчи в данном случае почти точно совпадает с уровнем поддержки/сопротивления:

4 компонента из 5 в нашу пользу. Осталось поискать свечу подтверждения, и вон она — отличный бычий пинбар.

Все готово для входа в сделку, а стоп-лосс можно поставить под пинбаром.

Управление сделкой

А вот теперь поговорим про управление сделкой, что крайне актуально в форексе. Есть масса способов открыть сделку и не меньше — ее закрыть. Вариантов много и замечательно, что есть из чего выбрать. Все зависит лишь от того, насколько вам комфортно c той или иной стратегией выхода.

Вот мы две и рассмотрим, обе для примера. Но помните — стратегии выхода не влияют на саму методику, нужно просто найти то, что работает для вас лично. Методика обеспечит вход. А уж выход затем найдете самостоятельно, с учетом ваших потребностей и пожеланий.

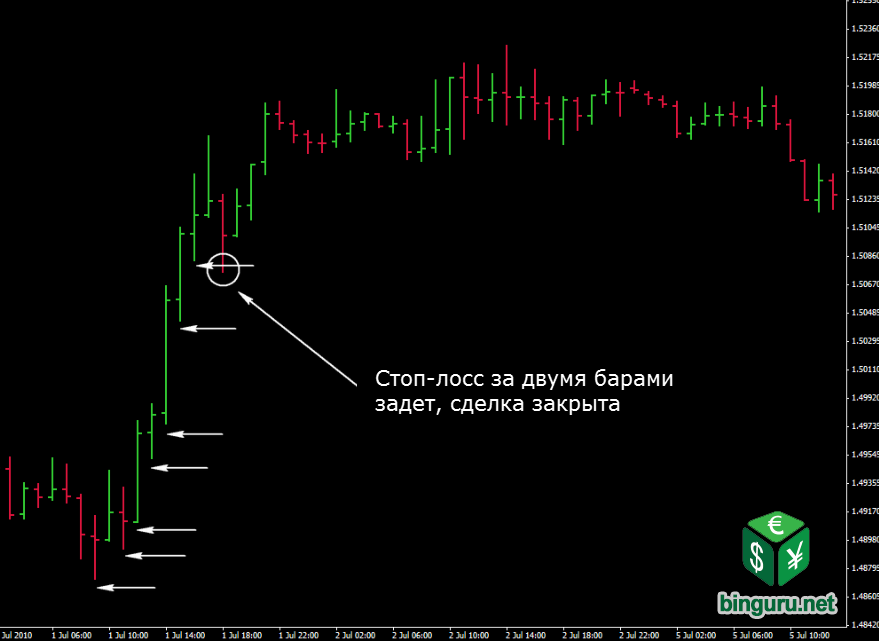

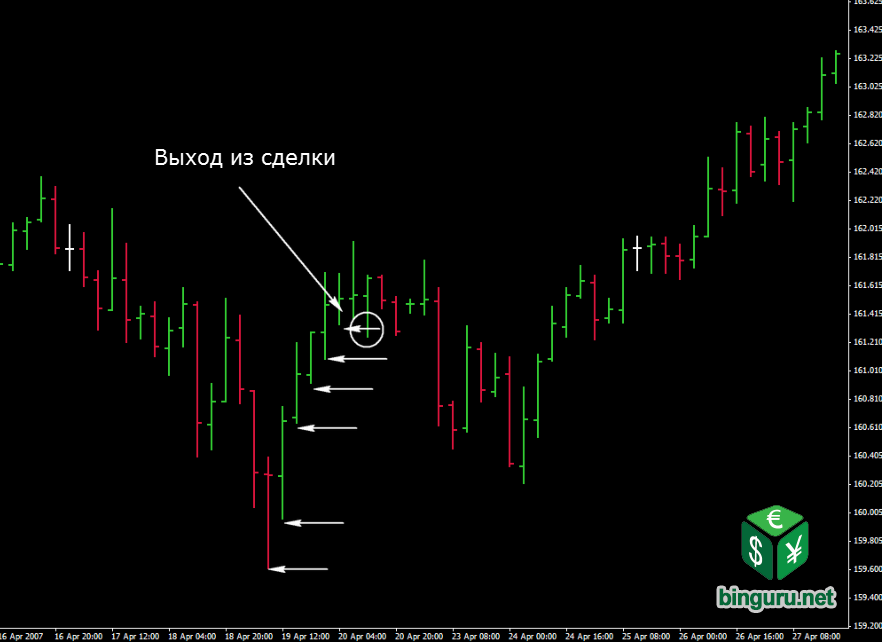

Для первой сделки мы вручную передвинем стоп-лосс вверх, за ценой. Размещаться он будет, соответственно, под каждым откатом:

Вторая стратегия для выхода из сделки — это подтягивать стоп-лосс под минимум последних двух свечей. Собственно говоря, можно даже под три или четыре свечи. Однако, как показала практика, 2 свечи дают наилучшие результаты.

Выглядит это следующим образом:

Разница между этими двумя подходами вполне очевидна. Впрочем, это лишь один пример. Нередко 2-барный выход дает лучшие результаты, нежели стопы под откатами. Нужно просто опробовать эти варианты на конкретных рынках и посмотреть, что будет лучше.

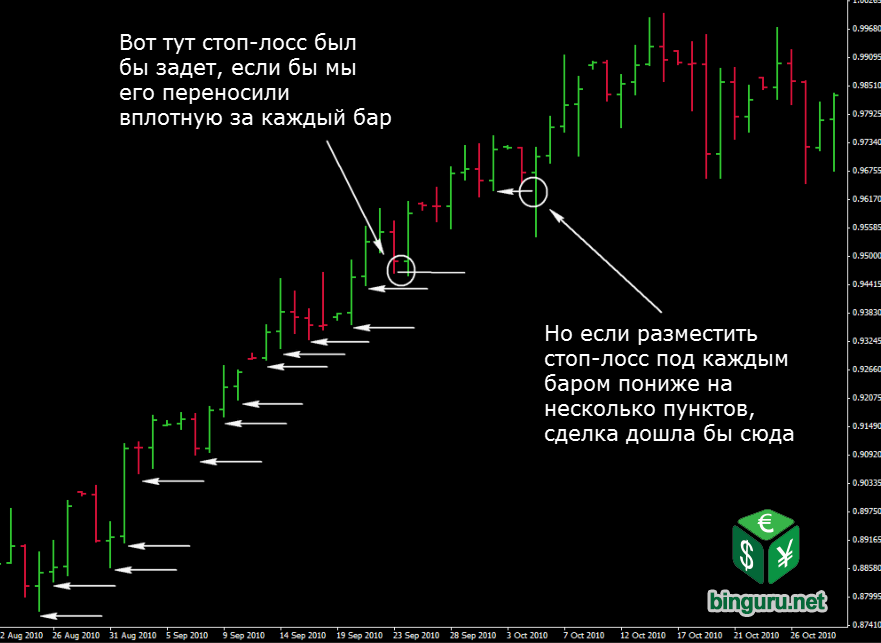

AUDUSD, дневной ТФ. Когда нет тренда

Следующий пример с AUDUSD отличается от предыдущих. В них был очевидный тренд, а вот сейчас нам попался солидный, волатильный боковичок-старичок. Однако 5 элементов нашей методики справятся и с таким рынком.

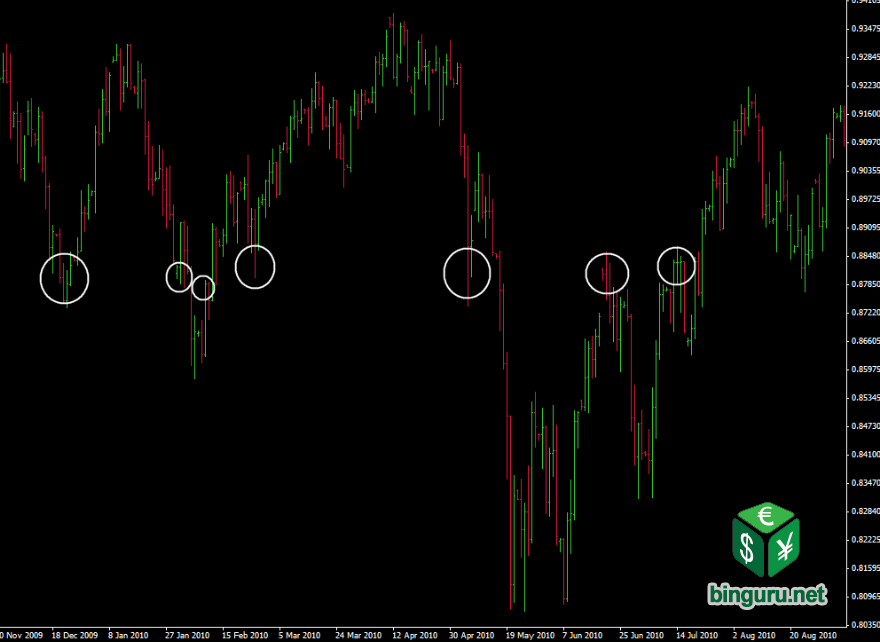

Как обычно, начинаем с чистого, свежего графика:

Определяем значимые зоны п/с:

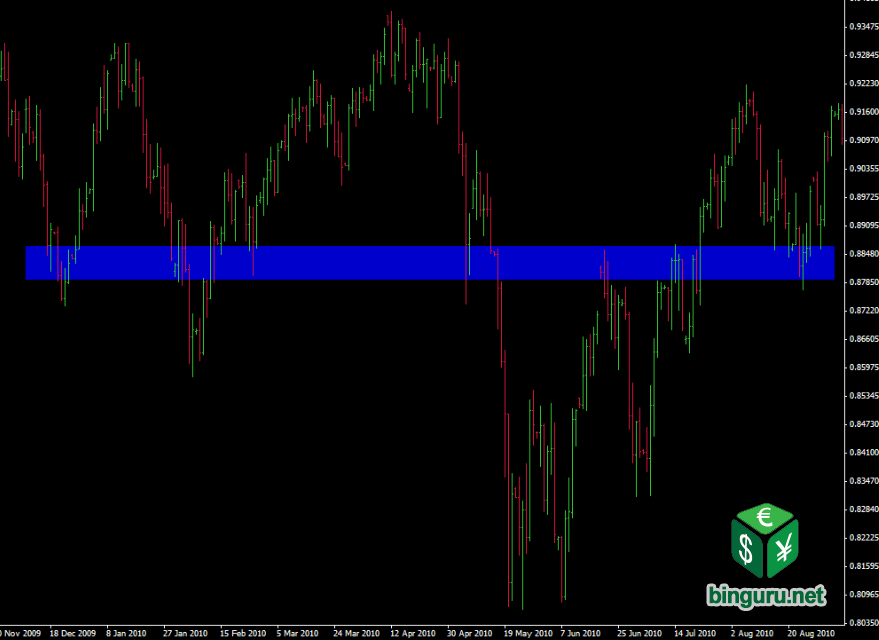

Выделяем полученную зону поддержки и сопротивления:

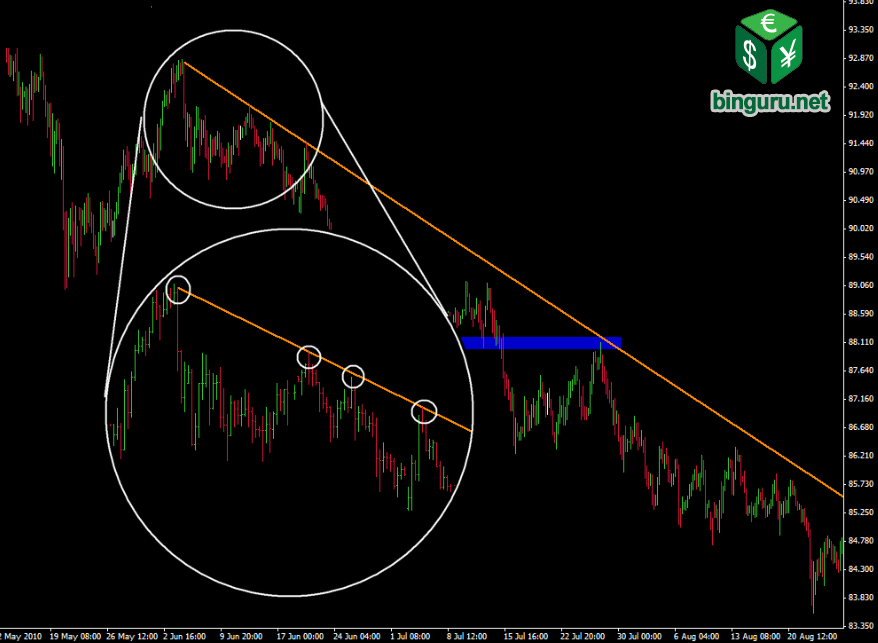

Что теперь? Дело ясное, линия тренда. Чтобы ее нарисовать, чуть отмасштабируем график:

Теперь психология, а именно, круглые цифры. Тут у нас прям напрашивается 0.8800, что находится непосредственно в зоне п/с. Отлично:

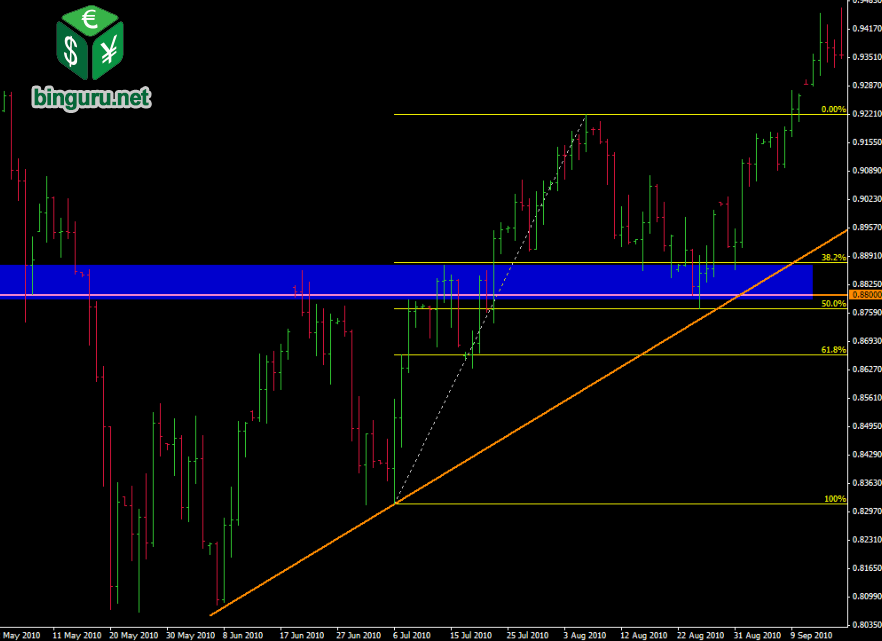

Растягиваем сетку Фибоначчи и посмотрим, есть ли подходящий нам уровень… о да, 50% как раз то, что доктор прописал. Проходит почти по середине нашей зоны п/с:

Четыре компонента нашей методики позволили получить интересный, устойчивый уровень, с которого можно войти на повышение цены.

Осталась свеча подтверждения. Есть бычий пинбар — но далекий от идеала. Собственно говоря, это вообще не пин, а больше похоже на BUOB. Тут мы сомневаемся, однако, принимая во внимание все другие факторы, дела складываются позитивно и в нашу пользу:

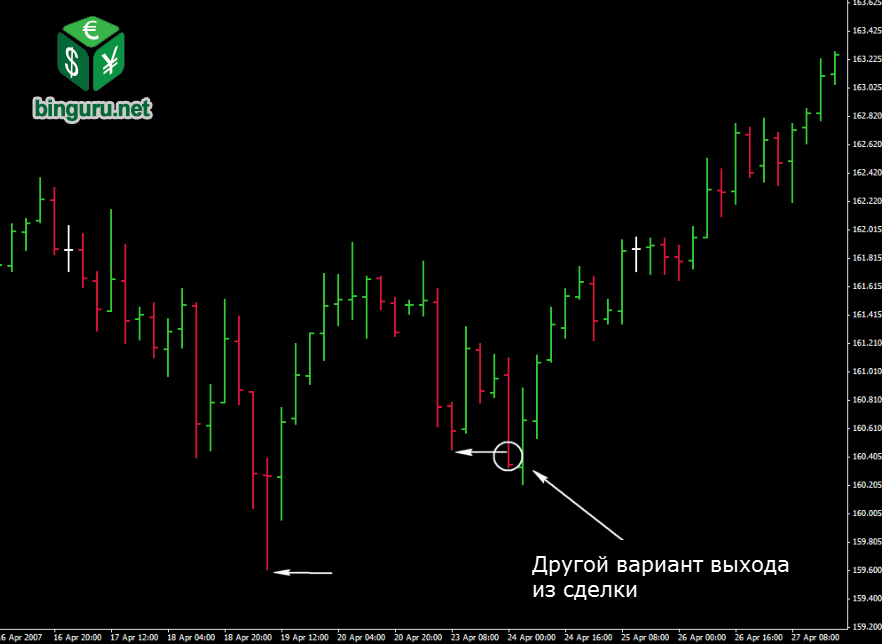

Объединяя свечи

А теперь маленькая хитрость, которая поможет чуть лучше понять настроение рынка. Так вот: бары можно объединить, создав один большой бар. Который может указать на то, что мы ищем. Нет, это не читерство, а как раз весьма эффективная техника.

Поэтому мы не смотрим на самый нижний бар, а сделаем небольшой трюк:

Как видим, получилось великолепно. Мы объединили эти бары и получили более ясную картинку — а именно, сильный BUOB, подтверждающий наш вход.

Самое время входить в сделку. Используем 2-барный перенос стоп-лосса и получился следующий результат:

Как видим, соотношение риск/прибыль тут было бы весьма и весьма хорошим.

Если же переносить стоп на самые сильные откаты, то можно было бы выжать из тренда вообще по максимуму:

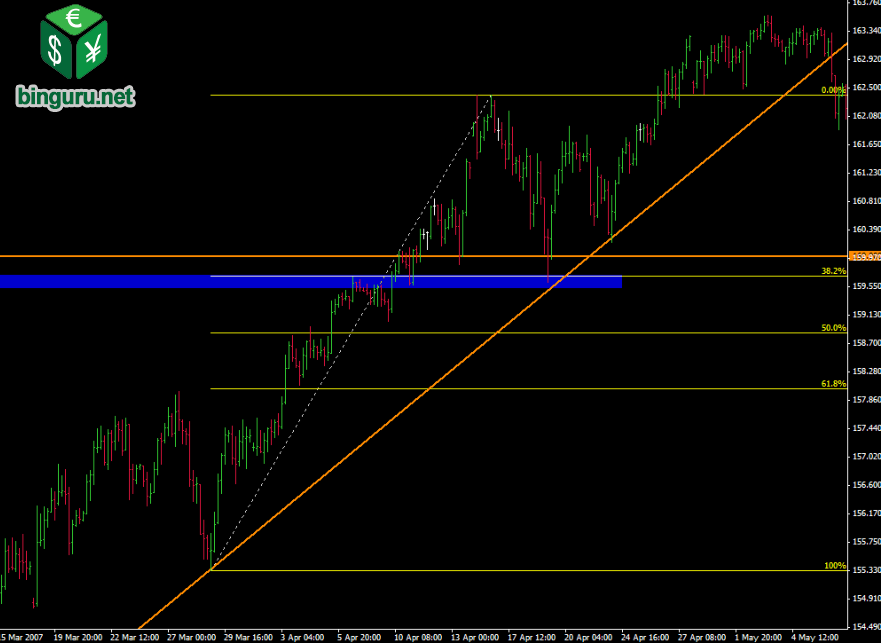

EURJPY, 4-часовой график, вспомогательные зоны п/с

В этой сделке упор будет на очевидные зоны п/с, даже учитывая тот факт, что касаний было не так много.

Берем следующий график:

Зон п/с тут совсем немного, зато их хорошо видно:

Зона вполне удобна и очевидна:

Немножко масштабирования. Зона более чем рабочая:

Есть ли линия тренда? О да:

Психологические циферки у нас прямо под носом, это 160.00:

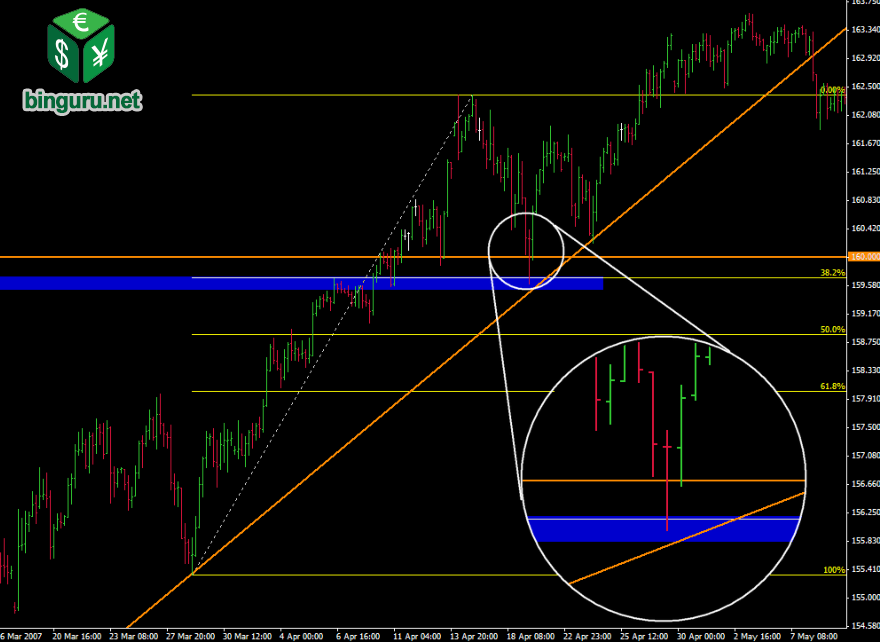

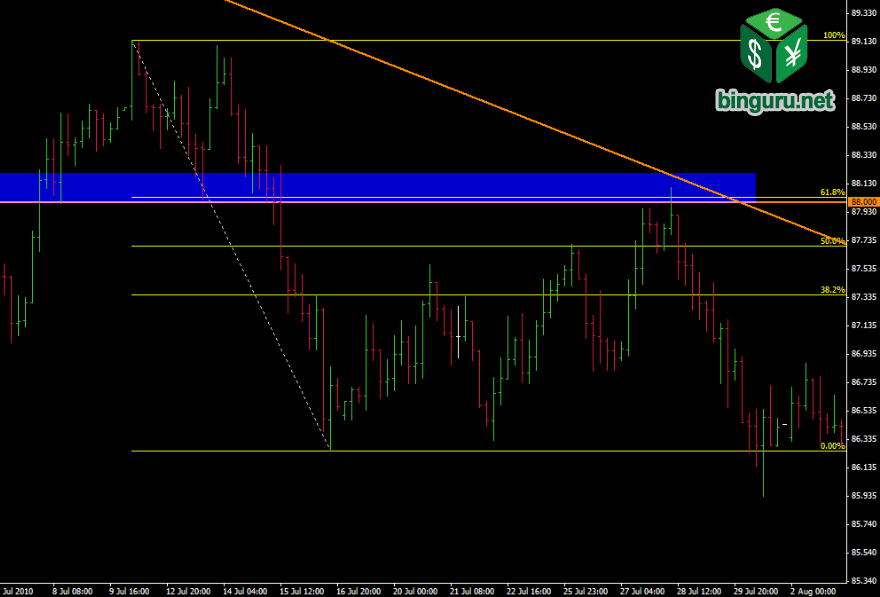

Пришло время чего? Конечно уровней Фибоначчи. На этот раз уровень п/с находится далеко от 50%. Однако, почти идеально совпадает с 38.2%. Следовательно, всячески нам интересен:

Все 4 элемента на месте, осталось найти свечу подтверждения. В данном случае искать долго не пришлось, мы видим практически идеальный бычий пинбар:

Для управления выходом, воспользуемся 2-барным перетаскиванием стоп-лосса, что даст результаты получше, чем перетаскивание за каждым баром:

Это не такая простая сделка, как может показаться. В ней есть ценный урок, состоящий в том, что прибыли надо дать возможность накопиться. В этой конкретной сделке цена сделала мощнейшее движение, которое можно было и упустить.

К слову сказать, если позволять сделкам набирать больше пунктов, в вашей общей статистике уменьшится число сделок прибыльных. Просто потому, что многие сделки будут закрыты по стоп-лоссу прежде чем появится та, самая роскошная красавица. Что достигнет максимальных прибылей в пунктах и крутого соотношения риск/прибыль. Одна такая сделка легко перекрывает множество убыточных, что были закрыты по стопу. Что и понятно, один большой куш с лихвой перекроет десятки мелких потерь.

Вот так сделка выглядела бы в итоге:

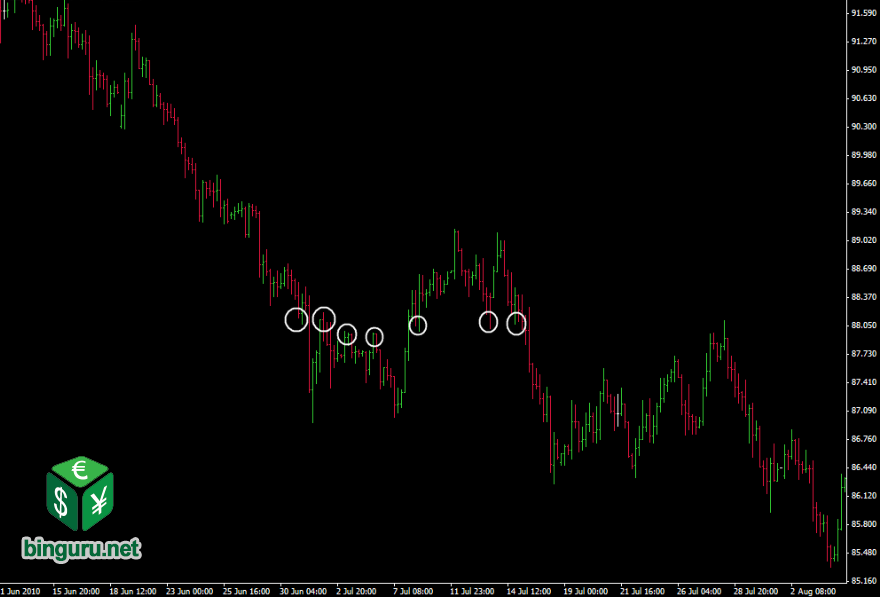

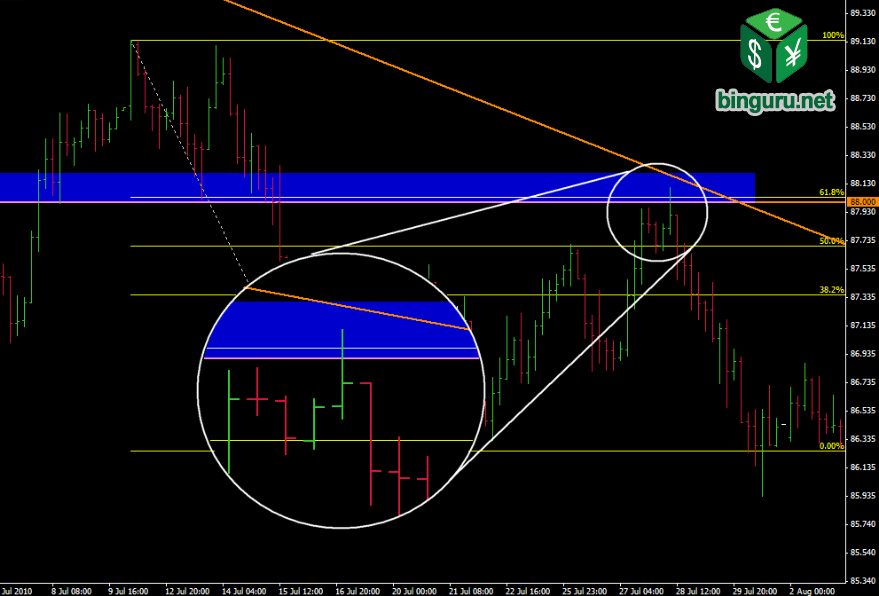

USDJPY, 4-часовой ТФ. Работаем на понижение

Шорты (вход на снижение цены) мы еще не рассматривали, вот напоследок и изучим. Все тоже самое, как и вход на повышение, только наоборот.

Как всегда, начинаем с чистого графика:

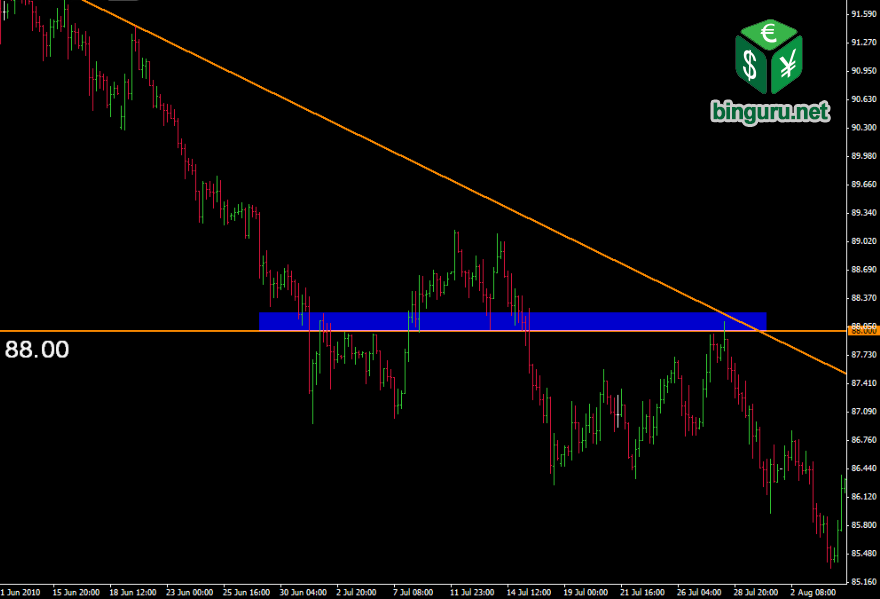

Определяем зоны п/с:

Нарисуем саму зону:

Посмотрим, насколько п/с гармонирует с какой-нибудь линией тренда. Сразу же нашлась весьма подходящая, причем мы отмасштабировали график, чтобы протянуть ее подальше назад. Так получится более полная картина:

Как насчет круглых уровней около нашей п/с? Такой сразу находится — 88.00.

Рисуем сетку Фибоначчи. Уровень 50% ничем не помогает, зато прекрасно соответствует уровень 61.8%. Не идеально, но совсем недурно:

Осталось найти бар подтверждения и вот он: неплохой пинбар прям от уровня:

Как и в прошлых примерах, итоговое движение было весьма прибыльным. Вообще-то маленький грязненький секретик форекса в том, что такие сильные движения порой делают вам прибыль за целый месяц, достаточно лишь грамотно распоряжаться своей позицией.

Финальные мысли

Вот такая вот система из 5 элементов. Простая, изящная, ничего лишнего. В ней все то, за что мы любим price action. За освобождение от индикаторного рабства и понятные графики.

В форексе также рулит управление позицией. Порой 1-2 правильных сделки приносит достаточно прибыли за целый месяц, а при серьезном капитале — иногда и за целый год.

Скажем, в последней сделке риск был 25 пунктов, а максимальный набор прибыли — 755 пунктов. Предположим, мы смогли взять с них 500 пунктов, а риск на сделку составил 2%. Следовательно, одной такой сделкой вы нарастили свой капитал на 40%. И это при каких-то 2% риска, это ли не прелесть? Парочка таких сделок и при достаточном капитале можно отдыхать. В БО же подобные входы позволяют вообще особо не морочить голову с экспирацией, ибо цена просто бодро прет по тренду.

Как всегда, помните что price action лишь выглядит просто, но реально эффективным его делает практика. Тело, что ускоренно промотает подобную методику и лениво что-то поклацает у себя в терминале, не получит ровным счетом ничего. Прибыль приносит ослиное упрямство и ежедневная работа с рынком, а не скорость прокрутки и поверхностное ознакомление.

Всем обнимашки и до новых встреч. На очереди новые методики, где мы будем клац-клац, а денежки кап-кап (или слезки, как повезет).